cum funcționează piața bursieră?

în ciuda tuturor jargonului și afișajelor confuze cu mii de numere, investiția este de fapt destul de simplă în centrul său. Nu ne crezi? Permiteți-ne să vă explicăm piața bursieră.

Credit: Krakenimages.com (om), Phongpan (fundal) –

piața de valori ar putea părea ca rezerva de bancheri oraș de mare de zbor și mai matematic-minded printre noi. Dar adevărul este că lumea investițiilor este mult mai accesibilă decât ați putea crede – deși cu unele riscuri.

pentru a vă ajuta să obțineți la trântă cu ea la toate, am pus împreună un ghișeu unic pentru a învăța toate elementele de bază ale modului în care funcționează piața de valori. De la ceea ce piața este de fapt, la modul de a cumpăra acțiuni și acțiuni, și în cazul în care experții recomandă să investească, plus totul în între, ne-am luat te-a acoperit.

acest ghid este destinat numai scopurilor educaționale și nu ar trebui să fie considerate ca investiții sau consultanță financiară.

ce sunt acțiunile și acțiunile?

Credit: Pavel Ignatov–

teoretic, există mici diferențe între acțiuni și acțiuni, dar ele sunt două cuvinte pentru același lucru: deținerea unei părți dintr-o companie.

de obicei, un singur stoc sau o acțiune va valora doar un procent foarte, foarte mic dintr-o afacere (vorbim mult mai mic de 1%), dar dacă dețineți chiar și unul, veți deține o parte din acea companie. De asemenea, puteți investi în fonduri și indici, pe care le explicăm mai detaliat mai târziu.

puteți cumpăra acțiuni în majoritatea celor mai mari companii din lume, inclusiv Apple, Amazon și unele companii britanice precum Vodafone și Tesco. De fapt, piața de valori este destul de mult exclusiv populată de întreprinderi mari, deoarece aceasta este una dintre cerințele pe care o companie trebuie să le îndeplinească înainte de a intra pe piață (cunoscută sub numele de ‘going public’ sau ‘floating’).

alte criterii pe care o companie trebuie să le publice includ:

- un flux de venituri previzibil și consecvent

- potențialul de a crește în continuare în viitor

- un plan de afaceri pe termen lung.

dar de ce ar face o companie publică în primul rând? Ei bine, în timp ce invită unele presiuni suplimentare, cum ar fi nevoia de a răspunde acționarilor și de a fi supus unei așteptări constante de creștere pe termen scurt, există un beneficiu major: banii.

presupunând că investitorii cumpără efectiv acțiunile, publicarea oferă unei companii o injecție uriașă de numerar care poate fi apoi utilizată pentru a finanța creșterea viitoare.

care este piața de valori?

Credit: spatuletail–

în esență, piața de valori este la fel ca orice altă piață, prin faptul că este un loc pentru tranzacționarea activelor de valoare. În acest caz, stocurile companiei.

deși nu vă recomandăm niciodată să vă implicați pe piața bursieră fără să faceți mai întâi cercetări, cu siguranță nu trebuie să înțelegeți fiecare lucru mic despre modul în care funcționează pentru a începe să investiți.

dar nu o luați doar de la noi – luați-o de la cel mai de succes investitor din toate timpurile, Warren Buffett:

dacă calculul sau algebra ar trebui să fie un mare investitor, ar trebui să mă întorc la livrarea ziarelor.

Warren Buffett

deși oamenii vorbesc adesea despre bursa de valori, realitatea este că există o mulțime de ele. New York Stock Exchange (denumit în mod obișnuit ca pur și simplu ‘Wall Street’) este cea mai mare de buchet, dar există zeci de alții în întreaga lume, inclusiv Bursa de Valori din Londra.

companiile sunt de obicei listate pe piețele bursiere ale țărilor în care își au sediul, dar în lumea digitală de astăzi acest lucru nu contează la fel de mult ca înainte.

datorită platformelor de tranzacționare online, Cineva din Anglia poate cumpăra acum acțiuni listate la Bursa din New York la fel de ușor cum ar putea cumpăra acțiuni pe echivalentul londonez.

ce sunt indicii bursieri?

indicii bursieri (cunoscuți și ca indici) măsoară performanța unui anumit grup de companii.

companiile dintr-un singur indice bursier vor avea întotdeauna ceva în comun, fie pentru că sunt toate în aceeași țară sau continent, pentru că sunt în aceeași industrie sau pentru că toate sunt considerate investiții de înaltă reputație și de încredere (cunoscute și sub numele de companii cu cip albastru).

este posibil să fi auzit de FTSE 100, de exemplu – acesta este un indice al pieței bursiere din Marea Britanie care conține cele mai valoroase 100 de companii listate la Bursa din Londra.

Dow Jones Industrial Average (de obicei numit doar Dow Jones) este un alt indice bine-cunoscut al pieței bursiere, măsurând 30 de companii blue-chip listate la bursele din SUA.

cum sunt stabilite prețurile acțiunilor?

Credit: Video Media Studio Europa–

atunci când o companie devine publică, primul lot de acțiuni lansat pe piață este cunoscut sub numele de ofertă publică inițială (IPO).

prețul la care sunt stabilite aceste acțiuni este determinat de un proces de consultare între compania însăși, o bancă de investiții și un grup de investitori inițiali. Diferiți factori sunt utilizați pentru a ajuta la stabilirea unui preț, dar, fără îndoială, cel mai important este valoarea companiei la acel moment.

odată ce acțiunile au fost lansate pe piață, prețul este stabilit efectiv printr-un proces de licitație.

pentru a explica, vom folosi un exemplu: Să presupunem că investitorul a a cumpărat acțiuni într-o companie pentru cota 1 a și vrea să vândă, dar investitorul B crede că valorează doar 90p o acțiune.

cei doi traderi trebuie să ajungă la un acord pentru a face vânzarea, deci dacă investitorul B crede că valoarea poate crește în viitor, ei pot fi de acord să cumpere acțiunile pentru puțin mai mult decât prima lor ofertă.

în mod similar, dacă investitorul a consideră că valoarea este setată să scadă în curând sau dorește să facă vânzarea din alte motive, pot fi de acord să-și vândă acțiunile pentru puțin mai puțin de 1 a pop.

deoarece există milioane de investitori și comercianți care operează pe piața bursieră, acțiunile fiecărei companii vor fi probabil tranzacționate de mii de ori în fiecare zi, adesea de către oameni care au opinii diferite cu privire la valoarea lor.

aceste opinii individuale nu vor fi foarte diferite (rareori veți găsi un comerciant care să spună că o cotă valorează 1 la sută, în timp ce altul spune că valorează 5p), dar fiecare tranzacție va afecta prețul. De fapt, la un moment dat, valoarea unui stoc este destul de literalmente ultimul preț la care a fost vândut în timpul orelor de piață.

ce face ca stocurile să crească și să scadă?

aceștia sunt alți factori care pot determina creșterea sau scăderea valorii unui stoc:

- cerere și ofertă – există doar un număr limitat de acțiuni pentru o companie, deci dacă aveți acțiuni într-o companie pe care toată lumea vrea să o cumpere, puteți scăpa de încărcarea mai mult. În mod similar, dacă foarte puțini oameni doresc să cumpere acțiuni în acea companie, probabil că va trebui să le vindeți pe ale dvs. pentru mai puțin (sau să le țineți).

- rapoarte privind câștigurile și evenimente ale companiei-rapoartele privind câștigurile pozitive sau negative pot afecta prețul acțiunilor unei companii, la fel ca și evenimentele în care este implicată afacerea. Dacă un executiv senior este implicat într-un scandal de profil sau dacă produsele unei companii au o defecțiune gravă, un număr mare de acționari pot încerca să-și vândă acțiunile, ducând astfel prețul în jos.

- știri politice și economice-în mod similar, știrile din peisajul politic și economic mai larg pot avea impact asupra prețurilor acțiunilor pe întreaga piață. Oamenilor le place să știe că sunt pe un câștigător, așa că o prognoză economică sumbră din partea guvernului (sau chiar evenimente care provoacă incertitudine, cum ar fi Brexit) poate reduce prețurile acțiunilor.

- instinct de turmă – dacă comercianții văd un număr mare de oameni care cumpără sau vând un anumit stoc, pot urma presupunerea că acești alți comercianți știu ceva ce nu știu. și când toată lumea încearcă să cumpere sau să vândă acțiunile unei companii, prețul crește sau scade.

cum de a cumpăra acțiuni

Credit: Kidsada Manchinda–

cel mai simplu mod de a cumpăra acțiuni într-o companie, fond sau index este printr-o platformă de investiții online precum eToro. Aceste servicii vă permit să cumpere și să vândă acțiuni peste tot în lume, peste aproape fiecare piață, toate din confortul propriei case.

și nu sunt doar companii în care poți investi – poți tranzacționa și mărfuri (cum ar fi aur sau petrol) și valute (inclusiv criptomonede precum Bitcoin). Cu toate acestea, este demn de remarcat faptul că aceste tipuri de investiții sunt mult mai riscante decât tranzacționarea acțiunilor în companiile publice.

dar orice ai cumpăra, unul dintre avantajele utilizării unei platforme de tranzacționare online este că îți permite să vizualizezi și să gestionezi toate acțiunile și investițiile (cunoscute sub numele de ‘portofoliu’) într-un singur loc.

celălalt avantaj al platformelor de investiții este că elimină barierele de intrare asociate istoric cu cumpărarea de acțiuni, astfel încât acestea sunt deosebit de populare pentru cei care încep să învețe despre piața bursieră prin tranzacționare. eToro are o piață de valori virtuală care este excelentă pentru practicarea fără riscuri (consultați ghidul nostru pentru investiții pe piața bursieră pentru mai multe).

înainte de a deschide un cont real de tranzacționare cu orice platformă sau broker, asigurați-vă că înțelegeți taxele implicate în serviciu. Taxele variază de la platformă la platformă, așa că faceți cercetările înainte de a vă înscrie (mai multe despre acest lucru mai târziu).

ar trebui să cumpărați acțiuni sau să investiți în fonduri?

Credit: Viktoriia Hnatiuk–

în calitate de comerciant, Aveți opțiunea de a cumpăra direct acțiuni în companii sau de a investi în fonduri (grupuri de companii similare).

fondurile se vor concentra, de obicei, pe o anumită regiune sau temă; ‘întreprinderile europene’ sau ‘companiile de energie verde’ sunt tipurile de lucruri pe care s-ar putea vedea un fond bazat pe.

deciziile privind modul în care sunt cheltuiți banii fondului sunt luate de un administrator de fond. Ele sunt așa-numitele ‘experți’ în domeniul lor, și este treaba lor pentru a asigura fondul crește în valoare cât mai bine pot.

dacă una sau mai multe dintre companiile din fond funcționează prost, nu este un dezastru. Banii dvs. au fost investiți în mai multe companii, astfel încât o sumă limitată din capitalul dvs. este în pericol dacă acea companie eșuează.

și acesta este principalul beneficiu al investițiilor în fonduri: riscurile sunt de obicei mult mai mici pe măsură ce fondurile sunt diversificate.

problema cu majoritatea fondurilor este că au administratori de fonduri, care sunt atât scumpi, cât și umani. Oricât de multă experiență ar avea și indiferent de promisiunile pe care încearcă să le facă, nu pot prezice viitorul.

fondurile Index abordează ambele probleme. Pur și simplu urmăresc indicii pieței bursiere (cum ar fi FTSE 100), care se concentrează în mod natural pe cele mai sănătoase companii la un moment dat. Fără salariile managerilor de fonduri, taxele pentru produse sunt semnificativ mai ieftine – și, pe termen lung, s-a dovedit că depășesc orice fond gestionat.

modul în care investițiile în fonduri reduc riscurile și randamentele

pentru a exemplifica, imaginați-vă că aveți 100 de dolari. Nu sunteți sigur dacă să investiți într – o companie (să o numim DabCorp) sau într-un fond care investește în 100 de companii-dintre care una este DabCorp. Din motive de argumentare, să spunem că acest fond investește acel 100 de dolari în mod egal pentru fiecare companie – deci este 1 dolar pentru fiecare companie.

acum, să ne imaginăm că DabCorp dă faliment în prima zi. Investind printr-un fond, pierzi doar 1. Dar dacă ai fi investit 100 de dolari în DabCorp, ai fi pierdut totul.

pe de altă parte, dacă DabCorp este brusc următorul mare lucru și acțiunile sale își dublează valoarea într-o zi, 100-ul din fond va urca doar până la 101-ul (ignorând celelalte acțiuni din cadrul acestuia). Dar dacă ai fi investit 100 de dolari în dabcorp, acțiunile tale ar valora 200 de dolari.

în timp ce perspectiva dublării banilor sună grozav, ar trebui să acordați o atenție egală riscului de a pierde totul. Chiar și cei mai experimentați investitori folosesc fonduri, ceea ce vă spune tot ce trebuie să știți despre importanța medierii riscului.

câți bani ai nevoie pentru a cumpăra acțiuni?

există o concepție greșită că investiția în piața de valori este doar pentru cei bogați.

dar, deși este cu siguranță sensibil să investești doar atât cât ești pregătit să pierzi (și posibilitatea de a face această alegere este, desigur, un lux pe care nu îl are toată lumea), este de asemenea adevărat că nu trebuie să ai mii de lire sterline pentru a te implica în acțiuni.

o acțiune individuală într-o companie poate fi în valoare de bani, astfel încât, în teorie, aproape oricine ar putea deține cel puțin un stoc. Cu toate acestea, chiar dacă această cotă a crescut în valoare de 100 de ori, tot ai avea doar câteva lire.

ca atare, probabil că va trebui să investiți cel puțin 100 de dolari pe piață pentru a face să merite timpul. Dar o vom spune din nou: nu ar trebui să investești mai mult decât ești pregătit să pierzi.

când trebuie să cumpărați și să vindeți acțiuni?

încă o dată ne întoarcem la conceptul de risc.

când vine vorba de investiții, puteți lua fie o abordare pe termen scurt sau lung, și la sfârșitul mai extreme de scara pe termen scurt este ceea ce este cunoscut ca ‘zi de tranzacționare’. Acest lucru implică literalmente cumpărarea și vânzarea de acțiuni într-o singură zi de tranzacționare și, așa cum v-ați putea aștepta, este o abordare foarte riscantă care duce adesea la pierderi.

șansele de a face un profit pe investiția (sau, mai important, șansele de a nu pierde toți banii) sunt mult mai bine dacă stai cu ea pentru o perioadă mai lungă de timp.

dacă sunteți sigur că compania în care ați investit are un viitor bun pe termen lung, nu contează dacă crește sau scade pe termen scurt-atâta timp cât valoarea acțiunilor dvs. crește în valoare pe parcursul mai multor luni sau ani, veți fi de aur.

acest sentiment este unul susținut de Warren Buffett, care a spus odată faimos:

cineva stă astăzi la umbră pentru că cineva a plantat un copac cu mult timp în urmă.

Warren Buffett

deci, știm că așteptarea este adesea cea mai înțeleaptă atunci când te gândești să vinzi acțiuni. Dar cum rămâne cu cumpărarea? Când ar trebui să faceți plonjonul?

Ei bine, în timp ce o prăbușire a pieței bursiere este o veste proastă pentru oricine deține în prezent acțiuni, este de fapt ideal dacă doriți să cumpărați o parte din propriile dvs. De fapt, nu există un moment mai bun pentru a investi decât punctul în care valoarea unui stoc a scăzut – cu alte cuvinte, când a atins cel mai mic preț și este pe cale să înceapă să crească din nou în valoare.

nimeni nu poate prezice viitorul, deci poate fi dificil să se determine exact când un stoc a scăzut sau dacă va continua să scadă pentru o perioadă de timp.

dar, în cazul unei scăderi la nivel de piață, cum ar fi criza financiară din 2008 sau prăbușirea COVID din 2020, puteți fi relativ încrezător că orice acțiuni pe care le cumpărați vor valora mai mult decât le cumpărați, chiar dacă acestea continuă să piardă valoare după cumpărare.

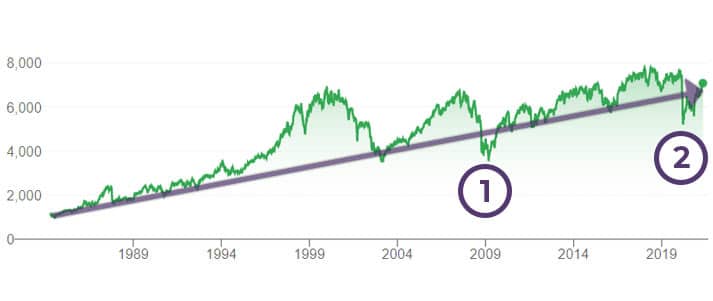

credit Grafic: Google

imaginea de mai sus arată valoarea FTSE 100 în timp. După cum puteți vedea, chiar și după prăbușirea financiară devastatoare din 2008 (marcată cu un 1 pe grafic) și prăbușirea coronavirusului din 2020 (marcată cu un 2), tendința generală este încă una de creștere.

deci, chiar dacă judeca greșit punctul în care piața a Fund afară și du-te prea devreme, șansele sunt că situația va recupera în cele din urmă la un punct în cazul în care valoarea acțiunilor nu numai revine la prețul le-ați achiziționat la, dar depășește prea.

în mod similar, dacă dețineți deja acțiuni și piața brusc rezervoare, de vânzare nu ar putea fi cea mai bună opțiune. După cum arată graficul, din punct de vedere istoric, piața se va recupera întotdeauna pe termen lung, depășind vârfurile anterioare.

sau, după cum spune Warren Buffett:

pur și simplu încercăm să ne temem atunci când alții sunt lacomi și să fim lacomi numai atunci când alții se tem.

Warren Buffett

cum poți face bani din acțiuni?

Credit: Eightshot_Studio–

S-ar putea să vă fi dat seama până acum, dar câștigarea de bani din acțiuni se reduce doar la vânzarea lor pentru mai mult decât le-ați cumpărat (contabilizând orice taxe).

în realitate, nu este chiar atât de simplu. Identificarea celor mai bune momente pentru a cumpăra și vinde este o abilitate care necesită timp pentru a dobândi și nu ar trebui să vă așteptați să faceți o avere pe piețe (cel puțin nu imediat, oricum).

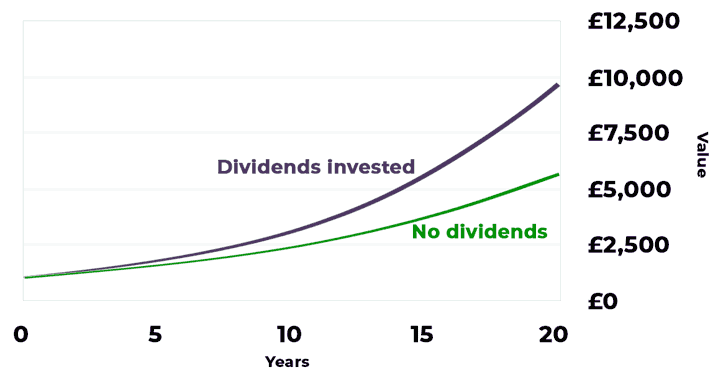

dar există o modalitate de a crește valoarea acțiunilor dvs. fără a mai fi nevoie să cumpărați: dividende.

dividendele sunt acțiuni suplimentare pe care o companie le oferă în mod esențial acționarilor existenți fără costuri suplimentare, de obicei după ce compania a postat câteva cifre puternice de performanță. Sunteți bineveniți să încasați aceste dividende, dar poate fi în interesul dvs. să le reinvestiți ca acțiuni suplimentare.

asta pentru că dividendele sunt plătite în mod echitabil – cu alte cuvinte, cu cât aveți mai multe acțiuni, cu atât primiți mai multe dividende. Și astfel rezultă că, dacă investiți aceste dividende ca mai multe acțiuni, data viitoare când dividendele sunt plătite, Veți primi o proporție și mai mare.

acest fenomen este cunoscut sub numele de compus și este similar cu modul în care economiile dvs. pot crește exponențial cu dobânda (ceva despre care puteți afla mai multe aici).

graficul de mai sus este doar un exemplu, iar valoarea reală a acțiunilor dvs. în timp va varia în funcție de performanța companiei și de mărimea dividendelor pe care le plătesc (dacă există).

dar ceea ce arată este modul în care reinvestirea dividendelor dvs. poate duce, în timp, la o creștere substanțială a valorii portofoliului dvs., fără a fi nevoie să investiți un singur ban în plus.

dacă investiți în fonduri, dividendele vor fi reinvestite automat în numele dvs.

de ce ar trebui să investească în piața de valori?

acestea sunt principalele beneficii ale investițiilor în acțiuni și acțiuni:

-

pe termen lung, investițiile pot face mai mulți bani decât economisirea

Credit: Ubermensch Matt–

dacă sunteți suficient de norocos pentru a avea orice numerar de rezervă situată în jurul, ar trebui să arate, de obicei, să-l pună într-un cont de economii sau un ISA. Dar asta e doar jumătate din poveste.

aceste conturi sunt bune pentru creșterea valorii economiilor dvs. pe termen scurt sau mediu, dar, pe perioade mai lungi, investițiile pe piața bursieră oferă de obicei randamente mai mari. Acest lucru s-a întâmplat în special de la prăbușirea financiară din 2008, de atunci, ratele dobânzilor au fost constant scăzute.

desigur, există ceva mai mult decât atât. Puteți investi într-o companie care se bucură de o creștere rapidă pe termen scurt, făcând piața bursieră o opțiune mai bună decât un cont de economii. Sau, pe de altă parte, puteți investi într-o companie care abia crește (sau poate chiar se micșorează) pe o perioadă lungă de timp.

deși există modalități de a fi relativ sigur de o revenire pe termen lung…

-

pe perioade lungi, indicii cresc întotdeauna

după cum am explicat mai devreme, pe parcursul mai multor ani, indicii bursieri cresc întotdeauna în valoare.

și acest lucru nu este valabil doar pentru indicii care urmăresc cele mai mari companii dintr – o anumită regiune (cum ar fi FTSE 100) – indiferent de ceea ce acoperă indicele, acestea sunt de obicei un pariu destul de sigur pentru a face o rentabilitate a investiției.

ca atare, investiția într-un indice al pieței bursiere ar putea să nu fie cea mai inteligentă mișcare dacă încercați să economisiți pentru o vacanță, deoarece valoarea acțiunilor dvs. poate scădea de fapt înainte de a fi timpul să plecați. Dar dacă sunteți tânăr și vă gândiți să economisiți pentru pensionare, șansele sunt că, indiferent de indicele în care investiți, va valora mult mai mult până când veți termina de lucru.

-

stocuri și acțiuni ISAs vă permit să facă câștiguri duty-free

Credit: imagini bani – Flickr

dacă se întâmplă să facă un profit substanțial pe piața de valori, veți fi obligat să plătească impozitul pe câștigurile de Capital (CGT).

acest lucru începe dacă profitul pe care îl obțineți din vânzarea acțiunilor sau investițiilor dvs. depășește 12.300 de centimi într-un singur an fiscal (care se desfășoară din aprilie până în aprilie) și percepe contribuabililor cu rată de bază 10% din profiturile lor, crescând la 28% pentru contribuabilii cu rată mai mare sau suplimentară (ghidul nostru pentru impozitul din Marea Britanie explică în ce bandă vă încadrați).

în timp ce realizarea unui profit de peste 12.300 de centimi ar putea părea puțin probabilă, nu doriți să fiți înțepați de CGT dacă una dintre investițiile dvs. decolează cu adevărat și decideți să încasați. Și aici intră acțiunile și acțiunile Isa.

spre deosebire de conturile de economii obișnuite, profiturile pe care le obțineți într-un ISA sunt întotdeauna scutite de taxe – și aceasta include acțiuni și acțiuni Isa, care prezintă posibilitatea de a obține câștiguri mai mari decât un ISA normal investind economiile dvs. pe piața bursieră.

rețineți că acțiunile și acțiunile Isa nu sunt perfecte. Pentru început, puteți investi doar până la 20.000 de euro în ele într-un singur an fiscal. Și, spre deosebire de ISA-urile în numerar, există riscul ca valoarea investițiilor dvs. să scadă.

durata de viață Isa sunt una dintre cele mai bune modalități de a salva pentru un depozit pentru o casă – și există chiar și opțiunea de a obține unul sub formă de stocuri și acțiuni ISA. -

cu cât începeți să investiți mai devreme, cu atât mai bine

așa cum ați fi putut ridica până acum, cheia creșterii șanselor de succes pe piața bursieră este să jucați jocul lung. Firește, atunci, are sens doar că, cu cât începeți să investiți mai devreme, cu atât banii dvs. ar putea crește.

există câteva motive pentru acest lucru. În primul rând, având în vedere că indicii bursieri tind să crească în valoare pe perioade lungi de timp, rezultă că investiția mai devreme ar trebui să însemne că obțineți un profit mai mare până când doriți să retrageți.

în al doilea rând, datorită magiei compunerii (explicate mai sus), cu cât ați reinvestit mai des dividendele ca acțiuni suplimentare, cu atât veți primi mai multe dividende și cu atât valoarea investițiilor dvs. va fi mai mare.

în cele din urmă, există ceva de spus pentru experiența noastră vechi prieten. Nu trebuie să fii expert pentru a te implica în investiții, dar nu se poate nega faptul că este benefic să poți învăța din greșelile tale și să vezi cum funcționează piața din prima mână.

-

probabil că aveți deja investiții

Credit: fizkes–

dacă ați ajuns atât de departe și nu credeți că piața bursieră este destul de Dvs., avem știri pentru dvs.: este posibil să aveți deja pielea în joc.

deoarece poate fi profitabil pe termen lung, majoritatea fondurilor de pensii private investesc pe piețe. Deci, dacă aveți un loc de muncă și o pensie, șansele sunt că aveți deja bani pe piața bursieră – cel puțin indirect, oricum.

din acest motiv singur, nu este în valoare de clueing-te pe piețele bursiere și știind ce fondul de pensii este de până la?

care sunt riscurile investiției pe piața bursieră?

acestea sunt principalele pericole ale investițiilor pe piața bursieră:

-

valoarea investițiilor dumneavoastră poate merge în jos

Credit: Eightshot_Studio–

am menționat-o deja de câteva ori, dar se repetă: atunci când investiți în acțiuni și acțiuni, există șansa ca valoarea lor să scadă și veți pierde bani.

cât de mult pierzi va depinde de cât de mult ai investit și cât de prost compania (sau companii) efectuează. Dar, într-un caz extrem, ai putea să pierzi tot ce ai investit.

acest lucru este în contrast puternic cu un ISA sau un cont de economii obișnuit. Dacă nu te duci pentru un cont cu o rată a dobânzii negativă (aproape nemaiauzit în Marea Britanie), destul de mult singurul mod în care veți pierde bani cu unul dintre acestea este în cazul în care banca se duce faliment, caz în care ai putea pierde nimic peste suma protejată (de obicei, 85.000 de unqq).

-

deciziile de investiții bazate pe emoție

cu prețurile acțiunilor merge în sus și în jos tot timpul, este ușor pentru a obține aspirat în drama a pieței de valori.

să spunem că dintr-o dată una dintre investițiile dvs. își dublează valoarea și decideți să pompați mai mulți bani în alte acțiuni, în speranța că vor face același lucru.

sau ce se întâmplă dacă se întâmplă contrariul: o companie în care ați investit publică câteva rezultate îngrozitoare, iar acțiunile scad? S-ar putea panica și vinde stocurile la o pierdere, îngrijorat de faptul că prețul va scădea și mai mult.

istoria poate sfârși prin a justifica ambele decizii, dar ele ar putea la fel de ușor (și, probabil, mai probabil) să pară foarte prostești în timp. Asta pentru că ambele sunt exemple de decizii conduse de emoții și nu de rațiune – lucru pe care majoritatea oamenilor care au avut succes pe piața bursieră l-ar sfătui.

-

Chasing pierderi

luarea deciziilor bazate pe emoție într-adevăr este una dintre cele mai mari pericole ale pieței de valori, și ar putea duce la tine alungare pierderi.

mai simplu spus, urmărirea pierderilor este atunci când investești bani în plus în încercarea de a compensa o scădere a valorii altor acțiuni pe care le deții. Cu toate acestea, acest lucru ratează un punct foarte crucial: nu ați pierdut un ban decât dacă decideți de fapt să vindeți în pierdere.

amintiți-vă că, după cum arată graficul FTSE 100 de mai sus, chiar și o scădere dramatică a prețului acțiunilor nu înseamnă neapărat că nu se va recupera și va depăși prețul la care l-ați cumpărat pentru prima dată.

după cum spunea Warren Buffett, răbdarea este cheia:

perioada noastră preferată de deținere este pentru totdeauna.

Warren Buffett

-

unele piețe sunt foarte riscante

toate investițiile implică cel puțin un anumit risc, dar unele implică mult mai mult decât altele.

indicele sau fondurile diverse sunt de obicei văzute ca fiind cel mai sigur mod de a investi, în timp ce tranzacționarea forex este, fără îndoială, una dintre cele mai riscante. Forex este prescurtarea de la ‘schimb valutar’ și este numele dat piețelor în care investitorii tranzacționează valute.

sunt șanse veți fi văzut o mulțime de TikToks și anunțuri online promovarea Forex trading ca o modalitate de a face bani rapid, dar adevărul este că foarte puțini oameni implicați în acest colț al pieței face un profit.

după cum explică jurnalistul financiar, Andrew Hallam, în acest ghid pentru a-ți investi banii, pentru fiecare dolar făcut într-o tranzacție forex, un dolar se pierde în altă parte. Prin urmare, singurul câștigător garantat este banca de investiții a face bani pe comision – motivul real de tranzactionare forex este împins atât de greu pentru persoanele cu puțin sau deloc cunoștințe de piața de valori.

-

taxe ascunse

Credit: YesPhotographers–

am explicat mai devreme cum un stocuri și acțiuni ISA vă permite să facă investiții fără a fi nevoie să plătească impozit. Dar chiar și un ISA nu te poate salva de la alte scurgere pe profiturile potențiale: taxele de investiții.

există o mulțime de taxe diferite pe care le puteți percepe în funcție de tipul de investiție și de modul în care este gestionată. Unele comune includ o taxă de platformă, o taxă de manager de fond și o taxă de fiecare dată când cumpărați sau vindeți acțiuni.

dar este important să ne amintim că unele taxe vor fi aplicate indiferent cât de bine sau cât de prost acțiunile tale sunt performante. Deci, în timp ce o taxă de 1% s-ar putea să nu sune atât de rău dacă valoarea portofoliului dvs. este în creștere masivă atunci când l-ați cumpărat, se va simți ca și cum ați freca sare în răni dacă prețul a scăzut și încă plătiți pentru privilegiu.

acesta nu este neapărat un motiv pentru a nu te implica pe piață – doar un memento pentru a ține cont de toate costurile potențiale atunci când îți dai seama cât de mult îți poți permite să investești.

-

supraexpunerea la piața de valori

ultima, dar absolut în nici un caz cel mai puțin, nu ar trebui să investească toți banii în piața de valori.

prețurile pot crește sau scădea de mai multe ori pe parcursul zilei, și mai drastic pe termen mediu și lung. Chiar și în cazul investițiilor fiabile pe termen lung, cum ar fi indicii bursieri, acțiunile pot scădea sub prețul inițial de achiziție timp de luni (dacă nu ani) înainte de a obține un profit.

din acest motiv, ar trebui să aveți întotdeauna economii în numerar într-un cont ISA sau de economii (de preferință cel puțin unele într-un cont cu acces ușor, deci nu sunteți taxat pentru efectuarea unei retrageri).

pe lângă riscul pierderii fiecărui bănuț pe care îl dețineți, a avea toți banii pe piețe este dificil dacă sunteți lovit brusc cu o cheltuială neașteptată, cum ar fi reparațiile la mașina dvs. Dacă trebuie să vindeți acțiuni care acum valorează mai puțin decât le – ați cumpărat, ați făcut o pierdere-o problemă care nu ar apărea niciodată dacă ați fi pur și simplu scufundat într-un cont de economii cu acces ușor.

ghidul nostru pentru a investi în piața de valori cu eToro este ghidul practic perfect dacă doriți să faceți următorul pas.