jak działa giełda?

pomimo całego żargonu i mylących wyświetlaczy z tysiącami liczb, inwestowanie jest w rzeczywistości całkiem proste. Nie wierzysz nam? Pozwól nam wyjaśnić ci giełdę.

kredyt: Krakenimages.com (man), Phongpan (background) –

giełda może wydawać się rezerwą wysoko latających bankierów miejskich i tych bardziej matematycznie myślących wśród nas. Ale prawda jest taka, że świat inwestycji jest o wiele bardziej dostępny – niż mogłoby się wydawać-choć z pewnym ryzykiem.

aby pomóc ci się z tym uporać, stworzyliśmy punkt kompleksowej obsługi, w którym nauczysz się podstaw funkcjonowania giełdy. Od tego, czym właściwie jest rynek, po to, jak kupować akcje i udziały, gdzie eksperci zalecają inwestowanie, a także wszystko pomiędzy, mamy wszystko, czego potrzebujesz.

ten przewodnik jest przeznaczony wyłącznie do celów edukacyjnych i nie powinien być traktowany jako porada inwestycyjna lub finansowa.

co to są akcje i akcje?

kredyt: Paweł Ignatow–

teoretycznie istnieją niewielkie różnice między „akcjami” a „akcjami”, ale tak naprawdę są to dwa słowa oznaczające to samo: posiadanie części firmy.

zazwyczaj pojedyncza akcja lub udział będzie wart tylko bardzo, bardzo mały procent firmy (mówimy o znacznie mniejszym niż 1%), ale jeśli posiadasz nawet jedną, będziesz właścicielem części tej firmy. Możesz również inwestować w fundusze i indeksy, co wyjaśnimy bardziej szczegółowo później.

możesz kupić udziały w większości największych firm na świecie, w tym Apple, Amazon i niektórych brytyjskich firm, takich jak Vodafone i Tesco. W rzeczywistości giełda jest w zasadzie zamieszkana wyłącznie przez duże firmy, ponieważ jest to jeden z wymogów, które firma musi spełnić przed wejściem na rynek (znany jako „wejście na giełdę” lub „floating”).

inne kryteria, jakie firma musi upublicznić to m.in. posiadanie:

- przewidywalny i spójny strumień przychodów

- potencjał dalszego wzrostu w przyszłości

- długoterminowy biznesplan.

ale dlaczego w ogóle firma miałaby wejść na giełdę? Cóż, chociaż wywołuje to pewne dodatkowe naciski, takie jak odpowiadanie akcjonariuszom i ciągłe oczekiwanie krótkoterminowego wzrostu, jest jedna główna korzyść: pieniądze.

zakładając, że inwestorzy faktycznie kupują akcje, wejście na giełdę daje firmie ogromny zastrzyk gotówki, który można następnie wykorzystać do sfinansowania przyszłego wzrostu.

czym jest Giełda?

kredyt: szpatułka–

zasadniczo giełda jest jak każdy inny rynek, ponieważ jest miejscem handlu wartościowymi aktywami. W tym przypadku akcje spółki.

chociaż nigdy nie zalecamy angażowania się na giełdzie bez wcześniejszego przeprowadzenia badań, z pewnością nie musisz rozumieć każdego drobiazgu o tym, jak to działa, aby rozpocząć inwestowanie.

ale nie bierz tego od nas – weź to od najbardziej udanego inwestora wszech czasów, Warrena Buffetta:

gdyby rachunek lub algebra były wymagane, aby być wielkim inwestorem, musiałbym wrócić do dostarczania gazet.

Warren Buffett

chociaż ludzie często mówią o 'giełdzie’, rzeczywistość jest taka, że jest ich wiele. New York Stock Exchange (potocznie nazywana po prostu „Wall Street”) jest największą giełdą, ale na całym świecie są dziesiątki innych, w tym London Stock Exchange.

firmy są zwykle notowane na giełdach krajów, w których mają siedzibę, ale w dzisiejszym cyfrowym świecie nie ma to tak dużego znaczenia, jak kiedyś.

dzięki internetowym platformom transakcyjnym ktoś w Anglii może teraz kupić akcje notowane na Nowojorskiej Giełdzie tak łatwo, jak mógłby kupić akcje na londyńskim odpowiedniku.

czym są indeksy giełdowe?

indeksy giełdowe (zwane również „indeksami”) mierzą wyniki danej grupy spółek.

spółki wchodzące w skład jednego indeksu giełdowego zawsze będą miały coś wspólnego, czy to dlatego, że wszystkie znajdują się w tym samym kraju lub na kontynencie, ponieważ działają w tej samej branży, czy też dlatego, że wszystkie są uważane za wysoce renomowane i niezawodne inwestycje (znane również jako firmy „blue chip”).

być może słyszałeś na przykład o FTSE 100 – to brytyjski indeks giełdowy zawierający aktualne 100 najcenniejszych spółek notowanych na Londyńskiej Giełdzie Papierów wartościowych.

Dow Jones Industrial Average (zwykle nazywany po prostu Dow Jones) to kolejny dobrze znany indeks giełdowy, mierzący 30 niebieskich spółek notowanych na giełdach w USA.

jak ustalane są ceny akcji?

kredyt: Video Media Studio Europe–

kiedy spółka wchodzi na giełdę, pierwsza partia akcji wypuszczona na rynek jest znana jako Initial Public Offering (IPO).

cena, po której te akcje są ustalane, jest ustalana w drodze konsultacji pomiędzy samą spółką, Bankiem Inwestycyjnym i grupą inwestorów początkowych. Do decydowania o cenie wykorzystywane są różne czynniki, ale prawdopodobnie najważniejsza jest wartość firmy w tym czasie.

jednak po wprowadzeniu akcji na rynek cena jest skutecznie ustalana w procesie aukcyjnym.

aby wyjaśnić, użyjemy przykładu: powiedzmy, że inwestor a kupił akcje w firmie za 1 £za akcję i chce je sprzedać, ale inwestor B uważa, że są warte tylko 90 pensów za akcję.

obaj inwestorzy muszą dojść do Porozumienia, aby dokonać sprzedaży, więc jeśli inwestor B uważa, że wartość może wzrosnąć w przyszłości, może zgodzić się na zakup akcji za nieco więcej niż ich pierwsza oferta.

Podobnie, jeśli inwestor a uważa, że wartość wkrótce spadnie lub chce dokonać sprzedaży z innych powodów, może zgodzić się na sprzedaż swoich akcji za nieco mniej niż £1 za pop.

ponieważ na giełdzie działają miliony inwestorów i traderów, akcje każdej spółki będą prawdopodobnie przedmiotem obrotu tysiące razy dziennie, często przez ludzi, którzy mają różne opinie na temat ich wartości.

te indywidualne opinie nie będą się znacznie różnić (rzadko można znaleźć jednego tradera mówiącego, że akcja jest warta 1£, podczas gdy inny mówi, że jest warta 5 pensów), ale każda transakcja wpłynie na cenę. W rzeczywistości w danym momencie wartość akcji jest dosłownie ostatnią ceną, po której została sprzedana w godzinach rynkowych.

co sprawia, że akcje idą w górę i w dół?

Oto kilka innych czynników, które mogą spowodować wzrost lub spadek wartości akcji:

- podaż i popyt – istnieje tylko ograniczona liczba akcji dla firmy, więc jeśli masz udziały w firmie, którą każdy chce kupić, możesz uciec od ładowania więcej. Podobnie, jeśli bardzo niewiele osób chce kupić udziały w tej firmie, prawdopodobnie będziesz musiał sprzedać swoje za mniej (lub je zatrzymać).

- raporty o zarobkach i zdarzenia firmowe – pozytywne lub negatywne raporty o zarobkach mogą mieć wpływ na cenę akcji spółki, podobnie jak wydarzenia, w które zaangażowana jest firma. Jeśli senior executive jest zamieszany w głośny skandal lub produkty firmy mają poważną usterkę, duża liczba akcjonariuszy może próbować sprzedać swoje akcje, obniżając w ten sposób cenę.

- wiadomości polityczne i gospodarcze-podobnie wiadomości z szerszego krajobrazu politycznego i gospodarczego mogą wpływać na ceny akcji na całym rynku. Ludzie lubią wiedzieć, że są na zwycięzcę, więc ponura prognoza gospodarcza ze strony rządu (lub nawet wydarzenia, które powodują niepewność, jak Brexit) może obniżyć ceny akcji.

- instynkt stadny – jeśli handlowcy widzą dużą liczbę osób kupujących lub sprzedających określone akcje, mogą podążać za założeniem, że ci inni handlowcy wiedzą coś, czego nie wiedzą. a kiedy wszyscy próbują kupić lub sprzedać akcje firmy, cena wzrasta lub spada odpowiednio.

Jak kupować akcje

kredyt: Kidsada Manchinda–

najprostszym sposobem zakupu akcji spółki, Funduszu lub indeksu jest internetowa platforma inwestycyjna, taka jak eToro. Usługi te pozwalają kupować i sprzedawać akcje na całym świecie, na prawie każdym rynku, wszystko w zaciszu własnego domu.

i to nie tylko firmy, w które możesz inwestować – możesz również handlować towarami (takimi jak złoto lub ropa naftowa) i walutami (w tym kryptowalutami, takimi jak Bitcoin). Warto jednak zauważyć, że tego typu inwestycje są znacznie bardziej ryzykowne niż obrót akcjami w spółkach publicznych.

ale niezależnie od tego, co kupujesz, jedną z zalet korzystania z platformy transakcyjnej online jest to, że pozwala przeglądać i zarządzać wszystkimi swoimi akcjami i inwestycjami (znanymi jako „portfel”) w jednym miejscu.

inną zaletą platform inwestycyjnych jest to, że usuwają bariery wejścia historycznie związane z zakupem akcji, więc są szczególnie popularne wśród tych, którzy zaczynają, którzy chcą dowiedzieć się o giełdzie przez handel. eToro ma wirtualną giełdę, która doskonale nadaje się do uprawiania bez ryzyka (więcej informacji znajdziesz w naszym Przewodniku po inwestowaniu na giełdzie).

zanim otworzysz prawdziwe konto handlowe z dowolną platformą lub brokerem, upewnij się, że rozumiesz opłaty związane z usługą. Opłaty różnią się w zależności od platformy, więc zrób swoje badania przed rejestracją (więcej na ten temat później).

czy warto kupować akcje czy inwestować w fundusze?

kredyt: Wiktoriia Hnatiuk–

jako trader masz możliwość bezpośredniego zakupu udziałów w spółkach lub inwestowania w fundusze (grupy podobnych spółek).

fundusze zwykle koncentrują się na konkretnym regionie lub temacie; „przedsiębiorstwa europejskie” lub „przedsiębiorstwa zielonej energii” to rodzaje rzeczy, na których można zobaczyć fundusz oparty.

decyzje o sposobie wydatkowania środków Funduszu podejmuje zarządzający funduszem. Są oni tak zwanymi „ekspertami” w swojej dziedzinie, a ich zadaniem jest zapewnienie jak najlepszego wzrostu wartości funduszu.

jeśli jedna lub więcej spółek funduszu wypada słabo, to nie jest to katastrofa. Twoje pieniądze zostały zainwestowane w wiele firm, więc ograniczona ilość Twojego kapitału jest zagrożona, jeśli ta jedna firma zawiedzie.

i to jest główna zaleta inwestowania w fundusze: ryzyko jest zazwyczaj znacznie niższe, ponieważ fundusze są zdywersyfikowane.

problemem większości funduszy jest to, że mają zarządzających funduszami, które są zarówno drogie, jak i ludzkie. Bez względu na to, jak wiele mają doświadczenia i jakie obietnice starają się złożyć, nie mogą przewidzieć przyszłości.

fundusze indeksowe rozwiązują oba te problemy. Po prostu śledzą indeksy giełdowe (takie jak FTSE 100), które naturalnie koncentrują się na najzdrowszych spółkach w danym momencie. Bez wynagrodzenia zarządzających funduszami opłaty za produkty są znacznie tańsze – a w dłuższej perspektywie okazały się lepsze niż każdy zarządzany fundusz.

jak inwestowanie w fundusze zmniejsza ryzyko i zyski

na przykładzie wyobraź sobie, że masz 100 funtów. Nie jesteś pewien, czy zainwestować w firmę (nazwijmy ją DabCorp), czy w fundusz, który inwestuje w 100 firm – jedną z nich jest DabCorp. Dla dobra argumentacji, powiedzmy, że ten fundusz inwestuje te 100 funtów równo w każdą firmę – więc to jest £1 na firmę.

wyobraźmy sobie, że DabCorp upada pierwszego dnia. Inwestując za pośrednictwem funduszu, tracisz tylko 1£. Ale gdybyś zainwestował wszystkie 100 funtów w DabCorp, nagle straciłbyś wszystko.

z drugiej strony, jeśli dabcorp nagle stanie się kolejną wielką rzeczą, a jego akcje podwoią się w ciągu dnia, 100 funtów w funduszu wzrośnie tylko do 101 funtów (ignorując inne akcje w nim). Ale gdybyś zainwestował wszystkie 100 funtów w DabCorp, twoje akcje byłyby teraz warte 200 funtów.

chociaż perspektywa podwojenia Twoich pieniędzy brzmi świetnie, powinieneś zwracać równą uwagę na ryzyko utraty wszystkiego. Nawet najbardziej doświadczeni inwestorzy korzystają z funduszy, co mówi wszystko, co musisz wiedzieć o znaczeniu pośredniczenia w ryzyku.

ile pieniędzy potrzeba na zakup akcji?

jest błędne przekonanie, że inwestowanie na giełdzie jest tylko dla zamożnych.

ale, chociaż z pewnością rozsądne jest inwestowanie tylko tyle, ile jesteś gotów stracić (a możliwość dokonania tego wyboru jest oczywiście luksusem, który nie każdy ma), prawdą jest również, że nie musisz mieć tysięcy funtów leżących wokół, aby zaangażować się w akcje.

indywidualny udział w spółce może być wart groszy, więc teoretycznie prawie każdy może posiadać co najmniej jedną akcję. Jednak nawet jeśli ten udział wzrósł o 100 razy, nadal masz tylko kilka funtów.

jako taki, prawdopodobnie musisz zainwestować co najmniej 100 funtów na rynku, aby było warto. Ale powtórzymy to jeszcze raz: nie powinieneś inwestować więcej, niż jesteś gotów stracić.

kiedy należy kupować i sprzedawać akcje?

po raz kolejny wracamy do koncepcji ryzyka.

jeśli chodzi o inwestowanie, możesz przyjąć krótko – lub długoterminowe podejście, a na bardziej ekstremalnym końcu krótkoterminowej skali jest to, co jest znane jako „Day trading”. To dosłownie oznacza kupno i sprzedaż akcji w ciągu jednego dnia od handlu i, jak można się spodziewać, jest to bardzo ryzykowne podejście, które często skutkuje stratą.

Twoje szanse na osiągnięcie zysku z inwestycji (lub, co ważniejsze, szanse na nie utratę wszystkich pieniędzy) są o wiele lepsze, jeśli będziesz trzymać się go przez dłuższy okres czasu.

jeśli masz pewność, że firma, w którą zainwestowałeś, ma dobrą długoterminową przyszłość, nie ma znaczenia, czy wzrośnie, Czy spadnie w krótkim okresie-tak długo, jak wartość Twoich akcji wzrośnie w ciągu kilku miesięcy lub lat, będziesz złoty.

ten sentyment jest popierany przez Warrena Buffetta, który kiedyś słynnie powiedział:

ktoś dziś siedzi w cieniu, bo ktoś już dawno zasadził drzewo.

Warren Buffett

wiemy więc, że czekanie jest często najmądrzejsze, gdy myślisz o sprzedaży akcji. Ale co z kupowaniem? Kiedy powinieneś się zanurzyć?

cóż, podczas gdy krach na giełdzie jest złą wiadomością dla każdego, kto obecnie posiada akcje, jest to idealne rozwiązanie, jeśli chcesz kupić własne. W rzeczywistości nie ma lepszego czasu na inwestowanie niż moment, w którym wartość akcji „spadła” – innymi słowy, kiedy osiągnęła najniższą cenę i wkrótce zacznie ponownie zwiększać wartość.

nikt nie jest w stanie przewidzieć przyszłości, więc trudno jest dokładnie określić, kiedy akcje spadną, lub czy będą spadać przez jakiś czas.

ale w przypadku załamania rynku, takiego jak kryzys finansowy z 2008 r.lub krach COVID w 2020 r., możesz być stosunkowo pewny, że wszystkie akcje, które kupisz, będą warte więcej niż je kupisz, nawet jeśli nadal będą tracić wartość po zakupie.

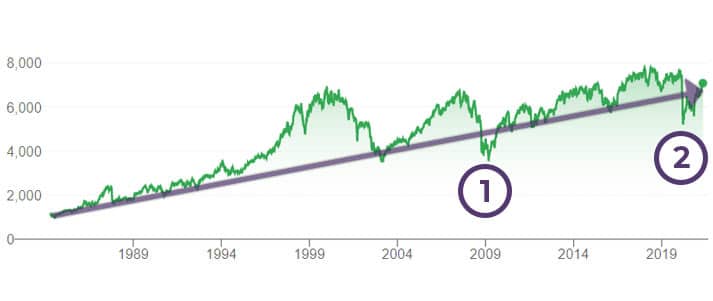

kredyt na wykresie: Google

powyższy obraz pokazuje wartość FTSE 100 w czasie. Jak widać, nawet po katastrofalnym krachu finansowym w 2008 r. (oznaczonym numerem 1 na wykresie) i katastrofie koronawirusa w 2020 r. (oznaczonym numerem 2), ogólna tendencja nadal rośnie.

Tak więc, nawet jeśli źle ocenisz punkt, w którym rynek osiągnął dno i pójdzie za wcześnie, są szanse, że sytuacja w końcu powróci do punktu, w którym wartość Twoich akcji nie tylko powróci do ceny, po której je kupiłeś, ale też ją przekroczy.

Podobnie, jeśli posiadasz już akcje i nagle rynek zbytu, sprzedaż może nie być najlepszym rozwiązaniem. Jak pokazuje wykres, historycznie rynek zawsze będzie się regenerował w dłuższej perspektywie, przekraczając poprzednie szczyty.

lub, jak to ujął Warren Buffett:

po prostu staramy się być chciwi, gdy inni są chciwi, a być chciwi tylko wtedy, gdy inni się boją.

Warren Buffett

jak można zarabiać na akcjach?

: Eightshot_Studio–

być może już sam to wymyśliłeś, ale zarabianie na akcjach sprowadza się tylko do sprzedaży ich za więcej niż je kupiłeś (rozliczając wszelkie opłaty).

w rzeczywistości nie jest to aż tak proste. Wskazywanie najlepszych czasów na kupno i sprzedaż to umiejętność, która wymaga czasu, aby ją zdobyć, i nie powinieneś oczekiwać, że zarobisz fortunę na rynkach (przynajmniej nie od razu).

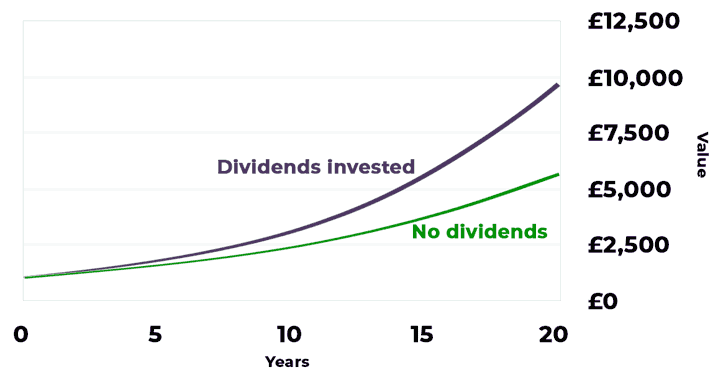

ale jest sposób, aby zwiększyć wartość swoich akcji bez konieczności kupowania więcej: dywidendy.

dywidendy są dodatkowymi akcjami, które spółka zasadniczo daje istniejącym akcjonariuszom bez dodatkowych kosztów, zwykle po tym, jak spółka opublikowała pewne mocne dane dotyczące wyników. Możesz wypłacić te dywidendy, ale w Twoim interesie może być reinwestowanie ich jako dalszych akcji.

to dlatego, że dywidendy są wypłacane sprawiedliwie – innymi słowy, im więcej akcji masz, tym więcej dywidend otrzymujesz. Wynika z tego, że jeśli zainwestujesz te dywidendy jako więcej akcji, następnym razem, gdy dywidendy zostaną wypłacone, otrzymasz jeszcze większą część.

zjawisko to jest znane jako składanie i jest podobne do tego, jak twoje oszczędności mogą rosnąć wykładniczo wraz z odsetkami (o czym możesz dowiedzieć się więcej tutaj).

powyższy wykres jest tylko przykładem, a rzeczywista wartość Twoich akcji w czasie będzie się różnić w zależności od wyników firmy i wielkości wypłacanych dywidend (jeśli w ogóle).

ale to pokazuje, jak reinwestowanie dywidend może z czasem doprowadzić do znacznego wzrostu wartości Twojego portfela, bez konieczności inwestowania ani grosza.

jeśli inwestujesz w fundusze, dywidendy będą automatycznie reinwestowane w Twoim imieniu.

dlaczego warto inwestować na giełdzie?

oto główne zalety inwestowania w akcje i akcje:

-

długoterminowe inwestowanie może więcej zarabiać niż oszczędzanie

kredyt: Ubermensch Matt–

jeśli masz szczęście, że masz jakieś wolne pieniądze leżące wokół, powinieneś zazwyczaj szukać, aby umieścić go na koncie oszczędnościowym lub ISA. Ale to tylko połowa historii.

te konta są dobre dla zwiększenia wartości Twoich oszczędności w krótkim lub średnim okresie, ale w dłuższych okresach inwestowanie na giełdzie zwykle zapewnia większe zyski. Ma to miejsce szczególnie od czasu krachu finansowego w 2008 r., od którego stopy procentowe są niezmiennie niskie.

oczywiście jest w tym coś więcej. Możesz zainwestować w firmę, która cieszy się szybkim, krótkoterminowym wzrostem, dzięki czemu giełda jest lepszą opcją niż konto oszczędnościowe. Albo, z drugiej strony, możesz zainwestować w firmę, która ledwo rośnie (a może nawet kurczy się) przez długi okres czasu.

chociaż istnieją sposoby, aby być względnie pewnym zwrotu w dłuższej perspektywie…

-

w dłuższych okresach indeksy zawsze idą w górę

jak wyjaśniliśmy wcześniej, w ciągu kilku lat indeksy giełdowe zawsze zwiększają wartość.

i nie dotyczy to tylko indeksów śledzących największe spółki w danym regionie (jak FTSE 100) – niezależnie od tego, co obejmuje indeks, zwykle są to dość Pewne zakłady na zwrot z inwestycji.

w związku z tym inwestowanie w Indeks giełdowy może nie być najmądrzejszym posunięciem, jeśli próbujesz zaoszczędzić na wakacjach, ponieważ wartość Twoich akcji może faktycznie spaść, zanim nadejdzie czas, aby odlecieć. Ale jeśli jesteś młody i myślisz o oszczędzaniu na emeryturę, są szanse, że jakikolwiek indeks zainwestujesz, będzie wart o wiele więcej, zanim skończysz pracę.

-

akcje i akcje ISAs pozwalają Ci osiągać wolne od podatku zyski

kredyt: Images Money-Flickr

jeśli zdarzy ci się osiągnąć znaczny zysk na giełdzie, będziesz zobowiązany do zapłaty podatku od zysków kapitałowych (CGT).

to rozpoczyna się, jeśli zysk osiągany ze sprzedaży akcji lub inwestycji przekracza £12,300 w jednym roku podatkowym (trwającym od kwietnia do kwietnia) i obciąża podatników stawką podstawową 10% ich zysków, zwiększając się do 28% dla podatników o wyższej lub dodatkowej stawce (nasz przewodnik po podatku w Wielkiej Brytanii wyjaśnia, do którego pasma należysz).

chociaż osiągnięcie zysku w wysokości ponad 12 300 funtów może wydawać się mało prawdopodobne, nie chcesz być użądlony przez CGT, jeśli jedna z Twoich inwestycji naprawdę wystartuje i zdecydujesz się na gotówkę. I tu pojawiają się akcje i akcje ISAs.

w przeciwieństwie do zwykłych kont oszczędnościowych, zyski, które robisz w ISA, są zawsze wolne od podatku-i to obejmuje akcje i akcje ISAs, które oferują możliwość osiągnięcia większych zysków niż normalny ISA, inwestując swoje oszczędności na giełdzie.

zauważ tylko, że akcje i akcje nie są idealne. Na początek, można zainwestować tylko do £20,000 w nich w jednym roku podatkowym. I, w przeciwieństwie do ISAs gotówkowych, istnieje ryzyko, że wartość Twoich inwestycji może spaść.

Lifetime ISAs to jeden z najlepszych sposobów na zaoszczędzenie na depozyt na dom – a jest nawet możliwość uzyskania go w postaci akcji i udziałów. -

im wcześniej zaczniesz inwestować, tym lepiej

, jak mogłeś już odebrać, kluczem do zwiększenia szans na sukces na giełdzie jest długa gra. Oczywiście ma to sens tylko wtedy, gdy wcześniej zaczniesz inwestować, tym bardziej Twoje pieniądze mogą rosnąć.

powodów jest kilka. Po pierwsze, biorąc pod uwagę, że indeksy giełdowe mają tendencję do wzrostu wartości w długim okresie czasu, wynika z tego, że wcześniejsze inwestowanie powinno oznaczać większy zysk, zanim chcesz wypłacić pieniądze.

po drugie, dzięki magii compoundingu (wyjaśnionej powyżej), im częściej reinwestujesz swoje dywidendy jako dodatkowe akcje, tym więcej dywidend otrzymasz i tym większa będzie wartość Twoich inwestycji.

w końcu jest coś do powiedzenia na temat naszego starego przyjaciela. Nie musisz być ekspertem, aby zaangażować się w inwestowanie, ale nie można zaprzeczyć, że możliwość uczenia się na własnych błędach i sprawdzania, jak działa rynek z pierwszej ręki, jest korzystna.

-

pewnie już masz inwestycje

kredyt: fizkes–

jeśli doszliście tak daleko i nie uważacie, że giełda jest czymś dla Was, mamy dla Was wiadomość: być może macie już skórkę w grze.

ponieważ może to być lukratywne w dłuższej perspektywie, większość prywatnych funduszy emerytalnych inwestuje na rynkach. Tak więc, jeśli masz pracę i emeryturę, są szanse, że masz już pieniądze na giełdzie-przynajmniej pośrednio, w każdym razie.

czy tylko z tego powodu nie warto być na giełdach i wiedzieć, co planuje twój fundusz emerytalny?

jakie są zagrożenia związane z inwestowaniem na giełdzie?

oto główne zagrożenia związane z inwestowaniem na giełdzie:

-

wartość Twoich inwestycji może spadać

kredyt: Eightshot_Studio–

wspominaliśmy o tym już kilka razy, ale trzeba to powtórzyć: Kiedy inwestujesz w akcje i akcje, istnieje szansa, że ich wartość spadnie i stracisz pieniądze.

to, ile stracisz, zależy od tego, ile zainwestowałeś i jak słabo wypada firma (lub firmy). Ale w skrajnym przypadku możesz stracić wszystko, co zainwestowałeś.

to jest w przeciwieństwie do ISA lub zwykłego konta oszczędnościowego. Jeśli nie zdecydujesz się na konto z ujemną stopą procentową (prawie niespotykaną w Wielkiej Brytanii), prawie jedynym sposobem na utratę pieniędzy za pomocą jednego z nich jest bank, w którym to przypadku możesz stracić wszystko ponad chronioną kwotą (Zwykle £85,000).

-

decyzje inwestycyjne oparte na emocjach

gdy ceny akcji stale rosną i spadają, łatwo dać się wciągnąć w dramat giełdy.

powiedzmy, że nagle jedna z Twoich inwestycji podwaja wartość i decydujesz się wpompować więcej pieniędzy do innych akcji w nadziei, że zrobią to samo.

a co jeśli stanie się odwrotnie: firma, w którą zainwestowałeś, publikuje okropne wyniki, a akcje spadają? Możesz spanikować i sprzedawać swoje akcje ze stratą, obawiając się, że cena jeszcze bardziej spadnie.

historia może skończyć się potwierdzeniem obu decyzji, ale równie łatwo (i prawdopodobnie bardziej prawdopodobne) mogą wyglądać bardzo głupio z czasem. To dlatego, że oba są przykładami decyzji kierowanych emocjami, a nie rozumem-coś, co większość ludzi, którzy odnoszą sukcesy na giełdzie, odradzałaby.

-

pogoń za stratami

podejmowanie decyzji opartych na emocjach jest naprawdę jednym z największych zagrożeń na giełdzie i może prowadzić do tego, że gonisz za stratami.

mówiąc prościej, pogoń za stratami jest wtedy, gdy inwestujesz dodatkowe pieniądze w celu nadrobienia spadku wartości innych akcji, które posiadasz. Jednak w ten sposób pomija się bardzo ważny punkt: nie straciłeś ani grosza, chyba że faktycznie zdecydujesz się sprzedać ze stratą.

pamiętaj, że jak pokazuje powyższy wykres FTSE 100, nawet dramatyczny spadek ceny akcji nie musi oznaczać, że nie wróci i przekroczy cenę, po której go kupiłeś.

jak powiedział Warren Buffett, cierpliwość jest kluczem:

nasz ulubiony okres trzymania jest na zawsze.

Warren Buffett

-

niektóre rynki są bardzo ryzykowne

wszystkie inwestycje wiążą się przynajmniej z pewnym ryzykiem, ale niektóre wiążą się z dużo większym ryzykiem niż inne.

indeks lub różne fundusze są zwykle postrzegane jako najbezpieczniejszy sposób inwestowania, podczas gdy handel na rynku forex jest niewątpliwie jednym z najbardziej ryzykownych. Forex jest skrótem od „foreign exchange” i jest nazwą nadaną rynkom, na których inwestorzy handlują walutami.

są szanse, że widziałeś mnóstwo TikTok i reklam internetowych promujących handel forex jako sposób na szybkie zarabianie pieniędzy, ale prawda jest taka, że bardzo niewiele osób zaangażowanych w ten zakątek rynku osiąga zysk.

jak wyjaśnia dziennikarz finansowy, Andrew Hallam, w tym przewodniku po inwestowaniu pieniędzy, za każdego dolara zarobionego w handlu forex, dolar traci się gdzie indziej. Dlatego jedynym gwarantowanym zwycięzcą jest bank inwestycyjny zarabiający na prowizji-prawdziwy powód handlu forex jest tak mocno naciskany na ludzi z niewielką lub żadną wiedzą o rynku akcji.

-

ukryte opłaty

kredyt: tak–

wyjaśniliśmy wcześniej, w jaki sposób akcje i akcje ISA pozwalają na dokonywanie inwestycji bez konieczności płacenia podatku. Ale nawet ISA nie może cię uratować przed innym drenażu na potencjalnych zysków: opłaty inwestycyjne.

istnieje wiele różnych opłat, które można pobrać w zależności od rodzaju inwestycji i sposobu zarządzania nią. Niektóre z nich obejmują opłatę platformową, opłatę za zarządzanie funduszem i opłatę za każdym razem, gdy kupujesz lub sprzedajesz akcje.

ale ważne jest, aby pamiętać, że niektóre opłaty będą stosowane bez względu na to, jak dobrze lub jak słabo działają twoje akcje. Tak więc, podczas gdy opłata 1% może nie brzmieć tak źle, jeśli wartość Twojego portfela jest znacznie wyższa, gdy go kupiłeś, poczujesz się jak tarcie soli w rany, jeśli cena spadła, a Ty nadal płacisz za przywilej.

nie jest to koniecznie powód, aby nie angażować się w rynek – wystarczy przypomnieć, aby wziąć pod uwagę wszystkie potencjalne koszty, gdy zastanawiasz się, ile możesz sobie pozwolić na inwestowanie.

-

Overexposure to the stock market

Last, but absolutely by no least, you should never invest of your money into the stock market.

ceny mogą rosnąć lub spadać kilka razy w ciągu dnia, a bardziej drastycznie w średniej i długiej perspektywie. Nawet w przypadku wiarygodnych długoterminowych inwestycji, takich jak indeksy giełdowe, akcje mogą obniżyć się poniżej pierwotnej ceny zakupu przez miesiące (jeśli nie lata), zanim osiągną zysk.

z tego powodu zawsze powinieneś mieć oszczędności gotówkowe na koncie ISA lub oszczędnościowym (najlepiej przynajmniej niektóre NA łatwo dostępnym koncie, więc nie jesteś obciążony opłatą za dokonanie wypłaty).

oprócz ryzyka utraty każdego posiadanego grosza, posiadanie wszystkich pieniędzy na rynkach jest trudne, jeśli nagle zostaniesz dotknięty nieoczekiwanymi wydatkami, takimi jak naprawa samochodu. Jeśli musisz sprzedawać akcje, które są teraz warte mniej niż je kupiłeś, poniosłeś stratę-problem, który nigdy by się nie pojawił, gdybyś po prostu zanurzył się w łatwo dostępnym koncie oszczędnościowym.

nasz przewodnik po inwestowaniu na giełdzie z eToro to idealny praktyczny przewodnik, jeśli chcesz zrobić kolejny krok.