hogyan működik a tőzsde?

annak ellenére, hogy a zsargon és a zavaró kijelzők több ezer számmal rendelkeznek, a befektetés valójában nagyon egyszerű. Nem hisz nekünk? Engedje meg, hogy elmagyarázzuk Önnek a tőzsdét.

hitel: Krakenimages.com (férfi), Phongpan (háttér) –

a tőzsde úgy tűnhet, mint a magasan repülő városi bankárok tartaléka, és a matematikailag gondolkodóbbak közöttünk. De az igazság az, hogy a befektetések világa sokkal hozzáférhetőbb, mint gondolnád – bár bizonyos kockázatokkal.

annak érdekében, hogy egyáltalán meg tudjon birkózni vele, összeállítottunk egy egyablakos ügyintézést a tőzsde működésének minden alapjának megtanulására. Attól, hogy mi a piac valójában, hogy hogyan vásároljon részvényeket és részvényeket, és ahol a szakértők azt javasolják, hogy fektessen be, plusz mindent a kettő között, lefedtük.

ez az útmutató kizárólag oktatási célokat szolgál, és nem tekinthető befektetési vagy pénzügyi tanácsadásnak.

mik azok a részvények és részvények?

hitel: Pavel Ignatov–

elméletileg csekély különbségek vannak a részvények és a részvények között, de valójában két szó ugyanarra a dologra: egy vállalat egy szeletének birtoklása.

általában egyetlen részvény vagy részvény csak egy vállalkozás nagyon-nagyon kis százalékát éri meg (sokkal kisebb, mint 1%), de ha még egy is van, akkor a vállalat egy részét birtokolja. Befektethet alapokba és indexekbe is, amelyeket később részletesebben ismertetünk.

részvényeket vásárolhat a világ legnagyobb üzleteiben, beleértve az Apple-t, az Amazon-ot és néhány Brit céget, mint például a Vodafone és a Tesco. Valójában a tőzsde nagyjából kizárólag a nagyvállalatok által lakott, mivel ez az egyik követelmény, amelyet a vállalatnak meg kell felelnie a piacra lépés előtt (úgynevezett ‘nyilvános’ vagy ‘úszó’).

egyéb kritériumok, amelyeket a vállalatnak nyilvánosságra kell hoznia:

- kiszámítható és következetes bevételi forrás

- a jövőbeni további növekedés lehetősége

- hosszú távú üzleti terv.

de miért lenne egy cég megy nyilvános az első helyen? Nos, bár ez némi extra nyomást jelent, mint például a részvényeseknek való válaszadás és a rövid távú növekedés állandó elvárása, van egy nagy előnye: a pénz.

feltételezve, hogy a befektetők valóban megvásárolják a részvényeket, a tőzsdére lépés hatalmas pénzinjekciót ad a vállalatnak, amelyet aztán fel lehet használni a jövőbeli növekedés finanszírozására.

mi a tőzsde?

hitel: spatuletail–

lényegében a tőzsde, mint bármely más piacon, hogy ez egy hely a kereskedelmi eszközök értéke. Ebben az esetben a vállalati készletek.

bár soha nem javasoljuk, hogy vegyen részt a tőzsdén anélkül, hogy először kutatást végezne, biztosan nem kell minden apró dolgot megértenie a befektetés megkezdéséhez.

de ne csak tőlünk vegye el – vegye el minden idők legsikeresebb befektetőjétől, Warren Buffettől:

ha kalkulus vagy algebra volt szükség, hogy egy nagy befektető, azt kell menni vissza nyilvánított újságok.

Warren Buffett

bár az emberek gyakran beszélnek a tőzsdéről, a valóság az, hogy sok van belőlük. A New York-i Értéktőzsde (közkeletű nevén egyszerűen ‘Wall Street’) a legnagyobb a csomó, de több tucat mások szerte a világon, beleértve a Londoni Értéktőzsde.

a vállalatokat általában azon országok tőzsdéin jegyzik, ahol székhellyel rendelkeznek, de a mai digitális világban ez nem igazán számít annyira, mint régen.

az online kereskedési platformoknak köszönhetően Angliában valaki ugyanolyan könnyen vásárolhat részvényeket a New York-i tőzsdén, mint a londoni megfelelőjén.

mik azok a tőzsdei indexek?

a tőzsdei indexek (más néven indexek) egy adott vállalatcsoport teljesítményét mérik.

az egységes tőzsdeindexen belüli vállalatokban mindig lesz valami közös, akár azért, mert mind ugyanabban az országban vagy kontinensen vannak, mert ugyanabban az iparágban vannak, vagy azért, mert mindannyian nagyon jó hírű és megbízható befektetéseknek számítanak (más néven blue chip cégek).

lehet, hogy hallottál például az FTSE 100 – ról-ez egy brit tőzsdei index, amely a jelenlegi 100 legértékesebb társaságot tartalmazza a londoni tőzsdén.

a Dow Jones Ipari Átlag (általában csak Dow Jones-nak hívják) egy másik jól ismert tőzsdei index, amely az USA tőzsdéin jegyzett 30 blue-chip vállalatot méri.

hogyan határozzák meg a részvényárfolyamokat?

jóváírás: Video Media Studio Europe–

amikor egy vállalat tőzsdére lép, a piacra bocsátott első részvénycsomagot kezdeti nyilvános ajánlattételnek (IPO) nevezik.

a részvények árfolyamát a társaság, a befektetési bank és a kezdeti befektetők egy csoportja közötti konzultációs folyamat határozza meg. Különböző tényezőket használnak az ár eldöntéséhez, de vitathatatlanul a legfontosabb a vállalat akkori értéke.

miután a részvényeket piacra bocsátották, az árat ténylegesen aukciós folyamat határozza meg.

a magyarázathoz egy példát fogunk használni: tegyük fel, hogy az a befektető részvényeket vásárolt egy társaságban, részvényenként 1-ért, és eladni akar, de a B befektető úgy gondolja, hogy csak 90P-t ér egy részvény.

a két kereskedőnek megállapodásra kell jutnia az eladás érdekében, így ha a B befektető úgy gondolja, hogy az érték a jövőben emelkedhet, megállapodhatnak abban, hogy a részvényeket valamivel többet vásárolják meg, mint az első ajánlatuk.

hasonlóképpen, ha az a befektető úgy gondolja, hogy az érték hamarosan csökken, vagy más okokból szeretné eladni az eladást, akkor beleegyezhetnek abba, hogy részvényeiket valamivel kevesebb, mint 1 a pop.

mivel több millió befektető és kereskedő működik a tőzsdén, minden vállalat részvényeivel valószínűleg naponta több ezer alkalommal kereskednek, gyakran olyan emberek, akiknek eltérő véleményük van az értékükről.

ezek az egyéni vélemények nem lesznek tömegesen különbözőek (ritkán találna egy kereskedőt, aki azt mondja, hogy egy részvény megéri az 1-et, míg egy másik azt mondja, hogy megéri az 5P-t), de minden kereskedelem befolyásolja az árat. Valójában egy adott pillanatban az állomány értéke szó szerint az utolsó ár, amelyen a piaci órákban értékesítették.

mi teszi a részvényeket felfelé és lefelé?

ezek más tényezők, amelyek miatt a részvény értéke felfelé vagy lefelé emelkedhet:

- kínálat és kereslet – csak korlátozott számú részvény van egy vállalat számára, így ha olyan társaságban van részvénye, amelyet mindenki meg akar vásárolni, akkor megúszhatja a több díjat. Hasonlóképpen, ha nagyon kevés ember akar részvényeket vásárolni abban a társaságban, akkor valószínűleg kevesebbet kell eladnia (vagy meg kell tartania őket).

- Eredményjelentések és vállalati események-a pozitív vagy negatív eredményjelentések befolyásolhatják a vállalat részvényeinek árát, csakúgy, mint az üzleti események. Ha egy vezető tisztségviselő részt vesz egy nagy horderejű botrányban, vagy egy vállalat termékeiről kiderül, hogy súlyos hibájuk van, a részvényesek nagy száma megpróbálhatja eladni részvényeit, ezáltal csökkentve az árat.

- politikai és gazdasági hírek – Hasonlóképpen, a szélesebb politikai és gazdasági környezetből származó hírek hatással lehetnek a részvényárakra az egész piacon. Az emberek szeretik tudni, hogy győztesek, így a kormány sivár gazdasági előrejelzése (vagy akár olyan események, amelyek bizonytalanságot okoznak, mint például a Brexit) csökkentheti a részvényárakat.

- Herd instinct – ha a kereskedők nagyszámú embert látnak egy adott részvény megvásárlásában vagy eladásában, akkor feltételezhetik, hogy ezek a többi kereskedő tud valamit, amit nem. és amikor mindenki megpróbál vásárolni vagy eladni egy vállalat részvényeit, az ár felfelé vagy lefelé megy.

hogyan kell vásárolni részvények

hitel: Kidsada Manchinda–

a Társaság, alap vagy index részvényeinek vásárlásának legegyszerűbb módja egy olyan online befektetési platform, mint az eToro. Ezek a Szolgáltatások lehetővé teszik részvények vásárlását és eladását a világ minden táján, szinte minden piacon, mindezt saját otthonának kényelméből.

és ez nem csak a vállalatok lehet befektetni – akkor is a kereskedelem áruk (mint az arany vagy olaj) és valuták (beleértve cryptocurrencies, mint a Bitcoin). Érdemes azonban megjegyezni, hogy az ilyen típusú befektetések sokkal kockázatosabbak, mint az állami vállalatok részvényeinek kereskedése.

de bármit is vásárol, az online kereskedési platform használatának egyik előnye, hogy lehetővé teszi az összes részvény és befektetés (úgynevezett Portfólió) megtekintését és kezelését egy helyen.

a befektetési platformok másik előnye, hogy eltávolítják a részvényvásárláshoz történelmileg kapcsolódó belépési akadályokat, így különösen népszerűek azok körében, akik kereskedéssel szeretnének megismerni a tőzsdét. az eToro virtuális tőzsdével rendelkezik, amely kiválóan alkalmas kockázat nélküli gyakorlásra (további információkért lásd a tőzsdei befektetés útmutatóját).

mielőtt valódi kereskedési számlát nyitna bármely platformon vagy brókernél, győződjön meg róla, hogy megértette a szolgáltatás díjait. A díjak platformonként változnak, ezért végezzen kutatást a regisztráció előtt (erről később bővebben).

érdemes részvényeket vásárolni vagy alapokba fektetni?

hitel: Viktoriia Hnatiuk–

kereskedőként lehetősége van arra, hogy közvetlenül vásároljon részvényeket a vállalatokban, vagy fektessen be alapokba (hasonló vállalatok csoportjai).

az alapok általában egy adott régióra vagy témára összpontosítanak; az ‘európai vállalkozások’ vagy a ‘zöldenergia-vállalatok’ azok a dolgok, amelyeken egy alap alapulhat.

az alap pénzének elköltésére vonatkozó döntéseket az alapkezelő hozza meg. Ők az úgynevezett szakértők a saját területükön, és az ő feladatuk, hogy az alap értéknövekedését a lehető legjobban biztosítsák.

ha az alap egy vagy több vállalata rosszul teljesít, az nem katasztrófa. A pénzét több vállalkozásba fektették be, így a tőke korlátozott összege veszélyben van, ha az egyik vállalat kudarcot vall.

és ez az alapokba történő befektetés fő előnye: a kockázatok általában sokkal alacsonyabbak, mivel az alapok diverzifikálódnak.

a legtöbb alapnál az a probléma, hogy vannak olyan alapkezelőik, amelyek drágák és emberiek. Bármilyen sok tapasztalatuk van, és bármilyen ígéretet is tesznek, nem tudják megjósolni a jövőt.

az indexalapok mindkét kérdéssel foglalkoznak. Egyszerűen nyomon követik a tőzsdei indexeket (mint például az FTSE 100), amelyek természetesen a legegészségesebb vállalatokra összpontosítanak. Mivel az alapkezelők nem fizetnek fizetést, a termékdíjak jelentősen olcsóbbak – és hosszú távon bizonyítottan felülmúlják a kezelt alapokat.

hogyan befektetés alapok csökkenti a kockázatokat és hozamok

példaként, képzeld el, hogy van 100. Nem biztos benne, hogy befektet – e egy vállalatba (nevezzük DabCorp-nak), vagy egy olyan alapba, amely 100 vállalatba fektet be-ezek közül az egyik a DabCorp. Az érvelés kedvéért tegyük fel, hogy ez az alap minden vállalatnál egyenlő mértékben fektet be 100-at – tehát ez vállalatonként 1-et jelent.

képzeljük el, hogy a DabCorp az első napon csődbe megy. Ha egy alapon keresztül fektet be, akkor csak 1-et veszít. De ha befektetted volna mind a 100-at a Dabcorpba, hirtelen mindent elveszítettél volna.

másrészt, ha a DabCorp hirtelen a következő nagy dolog, és részvényeinek értéke egy nap alatt megduplázódik, akkor az alapban lévő 100-as szám csak 101-re emelkedik (figyelmen kívül hagyva a többi részvényt). De ha befektette volna mind a 100-at a Dabcorpba, a részvényei most 200-at érnének.

bár a pénz megduplázásának lehetősége remekül hangzik, egyenlő figyelmet kell fordítania arra, hogy mindent elveszítsen. Még a legtapasztaltabb befektetők is használnak alapokat, ami mindent elmond, amit tudnia kell a kockázat közvetítésének fontosságáról.

mennyi pénzre van szüksége a részvények vásárlásához?

tévhit, hogy a tőzsdei befektetés csak a gazdagoknak szól.

de bár minden bizonnyal ésszerű, ha csak annyit fektet be, amennyit hajlandó elveszíteni (és hogy ezt a választást megteheti, természetesen olyan luxus, amely nem mindenkinek van), az is igaz, hogy nem kell több ezer fontot feküdnie ahhoz, hogy részt vegyen a készletekben.

egy társaságban lévő egyéni részvény érdemes lehet fillérekért, így elméletileg szinte bárki birtokolhat legalább egy részvényt. Azonban még akkor is, ha ez a részesedés értéke 100-szorosára nőtt, még mindig csak néhány Font van.

mint ilyen, valószínűleg legalább 100-at kell befektetnie a piacon, hogy megéri az idejét. De újra elmondjuk: nem szabad többet befektetnie, mint amennyit hajlandó elveszíteni.

mikor kell vásárolni és eladni részvényeket?

ismét visszatérünk a kockázat fogalmához.

amikor a befektetésről van szó, rövid vagy hosszú távú megközelítést alkalmazhat, és a rövid távú skála szélsőségesebb végén az úgynevezett napi kereskedés. Ez szó szerint magában foglalja a részvények vételét és eladását a kereskedés egyetlen napján belül, és ahogy várható, ez egy nagyon kockázatos megközelítés, amely gyakran veszteséget eredményez.

az esélye, hogy a nyereséget a beruházás (vagy ami még fontosabb, az esélye, hogy nem veszíti el az összes pénzt) sokkal jobb, ha kibír vele hosszabb ideig.

ha biztos abban, hogy a vállalat, amelybe befektetett, jó hosszú távú jövővel rendelkezik, nem számít, hogy rövid távon emelkedik vagy csökken-mindaddig, amíg részvényeinek értéke több hónap vagy év alatt növekszik, arany lesz.

ezt az érzést Warren Buffett támogatja, aki egyszer híresen mondta:

valaki ül az árnyékban ma, mert valaki ültetett egy fát régen.

Warren Buffett

tehát tudjuk, hogy a várakozás gyakran a legbölcsebb, ha a készletek eladására gondol. De mi a helyzet a vásárlással? Mikor kell belevágni?

nos, míg a tőzsdei összeomlás rossz hír mindenkinek, aki jelenleg részvényeket tart, valójában ideális, ha saját részvényeket szeretne vásárolni. Valójában nincs jobb idő a befektetésre, mint az a pont, amikor egy részvény értéke ‘mélypontra került’ – más szóval, amikor elérte a legalacsonyabb árat, és újra növekedni kezd.

senki sem tudja megjósolni a jövőt, így bonyolult lehet pontosan meghatározni, hogy egy részvény mikor ért mélypontot, vagy hogy egy ideig tovább csökken-e.

de piaci szintű visszaesés esetén, mint például a 2008-as pénzügyi válság vagy a 2020-as COVID-összeomlás, viszonylag biztos lehet abban, hogy a megvásárolt részvények többet érnek, mint amennyit vásárolnak, még akkor is, ha a vásárlás után továbbra is elveszítik értéküket.

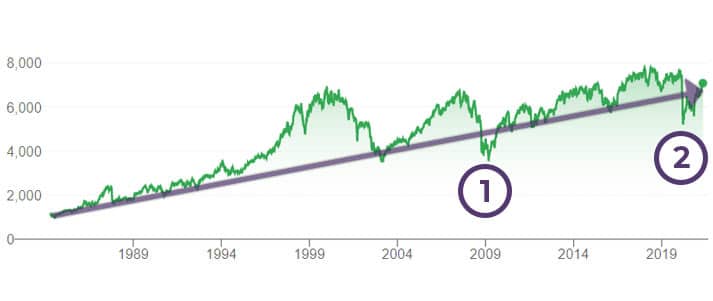

diagram jóváírás: Google

a fenti kép az FTSE 100 értékét mutatja az idő múlásával. Mint láthatja, még a 2008-as pusztító pénzügyi összeomlás (a diagramon 1-gyel jelölve) és a 2020-as koronavírus-összeomlás (2-vel jelölve) után is az általános tendencia továbbra is a növekedés.

tehát, még akkor is, ha rosszul ítéli meg azt a pontot, amikor a piac mélypontra került, és túl hamar megy, az esély arra, hogy a helyzet végül helyreáll egy olyan pontra, ahol a részvények értéke nem csak visszatér az árhoz, amelyen megvásárolta őket, hanem meghaladja azt is.

hasonlóképpen, ha már rendelkezik részvényekkel és a piac hirtelen tankokkal, az eladás nem biztos, hogy a legjobb megoldás. Ahogy a diagram mutatja, történelmileg a piac hosszú távon mindig helyreáll, meghaladva a korábbi csúcsokat.

vagy ahogy Warren Buffett fogalmaz:

egyszerűen megpróbálunk félni, amikor mások kapzsiak, és csak akkor legyünk kapzsiak, amikor mások félnek.

Warren Buffett

hogyan lehet pénzt keresni a részvényekből?

hitel: Eightshot_Studio–

lehet, hogy már kitalálta magának, de a részvényekből származó pénz csak akkor jön le, ha többet ad el, mint amennyit vásárolt (bármilyen díj elszámolása).

a valóságban ez nem annyira egyértelmű. A legjobb vásárlási és eladási idők meghatározása olyan készség, amely időt vesz igénybe, és nem számíthat arra, hogy vagyont szerez a piacokon (legalábbis nem azonnal).

de van egy módja annak, hogy növelje a részvények értékét anélkül, hogy többet kellene vásárolnia: osztalék.

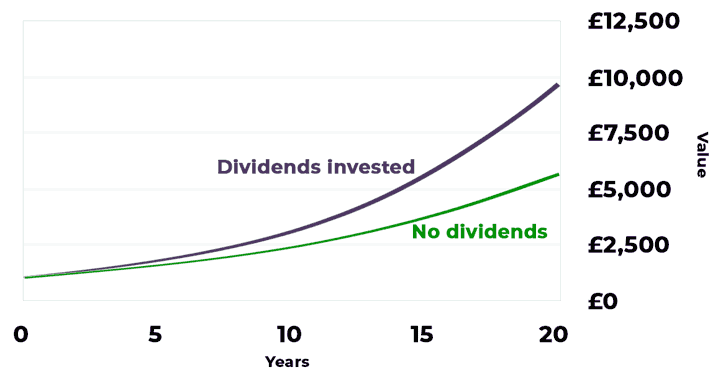

az osztalékok olyan extra részvények, amelyeket a Társaság lényegében a meglévő részvényeseknek ajándékoz többletköltség nélkül, általában azután, hogy a társaság néhány erős teljesítményadatot tett közzé. Szívesen készpénzt ki ezeket az osztalékokat, de lehet, hogy az Ön érdeke, hogy újra befektetni őket további állomány.

ez azért van, mert az osztalékot egyenlően fizetik – más szóval, minél több részvényed van, annál több osztalékot kapsz. Ebből következik, hogy ha ezeket az osztalékokat több részvényként fektetjük be, a következő osztalék kifizetésekor még nagyobb arányt kapunk.

ez a jelenség az úgynevezett compounding, és hasonló ahhoz, hogy a megtakarítások exponenciálisan növekedhetnek a kamatokkal (amiről többet megtudhat itt).

a fenti grafikon csak egy példa, és a részvények tényleges értéke idővel a vállalat teljesítményétől és az általuk fizetett osztalék nagyságától függ (ha van ilyen).

de ez azt mutatja, hogy az osztalék újrabefektetése idővel jelentős növekedést eredményezhet a Portfólió értékében, anélkül, hogy egyetlen extra fillért kellene befektetnie.

ha alapokba fektet be, az osztalékot automatikusan újrabefektetjük az Ön nevében.

miért érdemes befektetni a tőzsdén?

ezek a részvényekbe és részvényekbe történő befektetés fő előnyei:

-

hosszú távon a befektetés több pénzt kereshet, mint a megtakarítás

hitel: Ubermensch Matt–

ha elég szerencsés, hogy minden tartalék készpénz heverni, akkor általában meg kell nézni, hogy tedd egy megtakarítási számla vagy egy ISA. De ez csak a történet fele.

ezek a számlák jó értékének növelése a megtakarítások rövid vagy középtávon, de hosszabb ideig, befektetés a tőzsdén általában nagyobb hozamot. Különösen ez volt a helyzet a 2008-as pénzügyi összeomlás óta, amely óta a kamatlábak folyamatosan alacsonyak.

természetesen van egy kicsit több is. Befektethet egy olyan társaságba, amely gyors rövid távú növekedést élvez, így a tőzsde jobb választás, mint egy megtakarítási számla. Vagy másrészt befektethet egy olyan vállalatba, amely hosszú idő alatt alig növekszik (vagy esetleg zsugorodik).

bár vannak olyan módon, hogy viszonylag biztos a visszatérés hosszú távon…

-

hosszú időn keresztül az indexek mindig emelkednek

mint korábban kifejtettük, több év alatt a tőzsdei indexek értéke mindig növekszik.

és ez nem csak az adott régió legnagyobb vállalatait nyomon követő indexekre vonatkozik (mint például az FTSE 100) – függetlenül attól, hogy az index mit takar, ezek általában elég biztos fogadások a befektetés megtérüléséhez.

mint ilyen, a tőzsdei indexbe történő befektetés nem biztos, hogy a legokosabb lépés, ha nyaralásra próbál megtakarítani, mivel részvényeinek értéke valójában eshet, mielőtt ideje elindulni. De ha fiatal vagy, és arra gondolsz, hogy megtakarítod a nyugdíjazásodat, akkor valószínű, hogy bármilyen index, amit befektetsz, sokkal többet ér, mire befejezed a munkát.

-

részvények és részvények ISAs segítségével, hogy adómentes nyereség

hitel: Images Money – Flickr

ha történetesen, hogy egy jelentős nyereséget a tőzsdén, akkor köteles fizetni tőkenyereség-adó (CGT).

Ez beindul, ha a nyereség eladni a részvényeket, illetve a beruházások meghaladja a £12,300 egyetlen adóév (elől április április) díj alapdíj adófizetők 10% – a, a nyereség, amely 28% – kal magasabb, vagy további árfolyam adófizetők (az útmutató egyesült KIRÁLYSÁG adó megmagyarázza, hogy melyik zenekar esik be).

míg a nyereség több mint 12.300 valószínűtlennek tűnhet, nem akarja, hogy megcsípte a CGT, ha az egyik a beruházások valóban leveszi, és úgy dönt, hogy készpénzt. És ez az, ahol a részvények és részvények Isa jönnek.

a szokásos megtakarítási számlákkal ellentétben az ISA-ban elért nyereség mindig adómentes – és ez magában foglalja a részvényeket és részvényeket Isa-k, amelyek lehetőséget nyújtanak arra, hogy nagyobb nyereséget érjenek el, mint egy normál ISA, ha megtakarításaikat a tőzsdén fektetik be.

csak vegye figyelembe, hogy a részvények és a részvények Isa-k nem tökéletesek. Kezdetnek, akkor csak befektetni akár 20.000 Ft őket egyetlen adóévben. És a készpénzes Isa-kkal ellentétben fennáll annak a veszélye, hogy befektetéseinek értéke csökkenhet.

Lifetime Isa az egyik legjobb módja annak, hogy mentse a betét egy ház – és ott van még a lehetőség, hogy egy formájában a készletek és részvények ISA. -

minél korábban kezdi el a befektetést, annál jobb

mint mostanra már felvette, a tőzsdén a siker esélyeinek növelésének kulcsa a hosszú játék. Természetesen akkor csak akkor van értelme, hogy minél korábban kezdesz befektetni, annál több pénzed nőhet.

ennek néhány oka van. Először is, tekintettel arra, hogy a tőzsdei indexek általában növekedni érték hosszú ideig, ebből következik, hogy a befektetés korábban azt jelenti, hogy egy nagyobb nyereséget, mire azt szeretné, hogy készpénzt ki.

másodszor, az összetétel varázsának köszönhetően (a fentiekben kifejtettek szerint) minél gyakrabban fektet be osztalékot extra részvényként, annál több osztalékot kap, és annál nagyobb lesz a befektetéseinek értéke.

végül, van valami mondani a régi barát tapasztalat. Nem kell szakértőnek lennie ahhoz, hogy részt vegyen a befektetésben, de nem tagadható, hogy képes tanulni a hibáiból, és látni, hogyan működik a piac első kézből.

-

valószínűleg már van befektetése

hitel: fizkes–

ha eddig eljutottál, és nem gondolod, hogy a tőzsde teljesen a te dolgod, van hírünk az Ön számára: lehet, hogy már van bőr a játékban.

mivel hosszú távon jövedelmező lehet, a legtöbb magánnyugdíjpénztár a piacokon fektet be. Tehát, ha van munkája és nyugdíja, akkor valószínű, hogy már van pénze a tőzsdén – legalábbis közvetve.

ebből az okból önmagában nem érdemes clueing magát a tőzsdén, és tudta, mi a nyugdíjalap akár?

Milyen kockázatokkal jár a tőzsdei befektetés?

ezek a tőzsdei befektetés fő veszélyei:

-

az érték a beruházások mehet le

hitel: Eightshot_Studio–

már említettük, hogy egy párszor már, de viseli ismétlődő: ha befektetni készletek és részvények, van esély arra, hogy az érték csökkenni fog, és akkor pénzt veszít.

az, hogy mennyit veszít, attól függ, hogy mennyit fektetett be, és milyen rosszul teljesít a vállalat (vagy vállalatok). De szélsőséges esetben elveszítheti mindazt, amit befektetett.

ez éles ellentétben áll az ISA vagy a rendszeres megtakarítási számlával. Hacsak nem megy egy számlát negatív kamatláb (szinte ismeretlen az Egyesült Királyságban), elég sok az egyetlen módja, akkor elveszíti a pénzt egy ilyen, ha a bank megy mellszobor, ebben az esetben lehet veszíteni semmit, mint a védett összeg (általában 65.000).

-

az érzelmeken alapuló befektetési döntések

a részvényárak folyamatosan felfelé és lefelé mennek, könnyű beszippantani a tőzsde drámájába.

tegyük fel, hogy hirtelen az egyik befektetésed értéke megduplázódik, és úgy döntesz, hogy több pénzt pumpálsz más részvényekbe abban a reményben, hogy ők is ugyanezt teszik.

vagy mi van, ha az ellenkezője történik: egy vállalat, amelybe befektetett, szörnyű eredményeket tesz közzé, és a részvények zuhannak? Lehet, hogy pánikba esik, és veszteséggel értékesítheti részvényeit, attól tartva, hogy az ár még tovább csökken.

a történelem végül mindkét döntést igazolja, de ugyanolyan könnyen (és vitathatatlanul valószínűbb) nagyon Ostobának tűnhetnek az időben. Ez azért van, mert mindkettő példa arra, hogy a döntéseket érzelmek vezetik, nem pedig az értelem – amit a legtöbb ember, aki sikeres volt a tőzsdén, nem tanácsolna.

-

Chasing veszteségek

döntéseket alapuló érzelmek valóban az egyik legnagyobb veszély a tőzsdén, és ez vezethet, hogy üldözi veszteségeket.

egyszerűen fogalmazva, a veszteségek üldözése az, amikor extra pénzt fektet be annak érdekében, hogy pótolja a tulajdonában lévő más részvények értékének csökkenését. Ezzel azonban hiányzik egy nagyon fontos pont: nem vesztett el egy fillért sem, hacsak nem dönt úgy, hogy veszteségesen ad el.

ne feledje, hogy amint azt a fenti FTSE 100 grafikon mutatja, még a részvényár drámai csökkenése sem feltétlenül jelenti azt, hogy nem fog helyreállni, és meghaladja azt az árat, amelyen először vásárolta meg.

ahogy Warren Buffett híresen mondta, a türelem a kulcs:

kedvenc tartási időszakunk örökké tart.

Warren Buffett

-

egyes piacok nagyon kockázatosak

Minden befektetés legalább némi kockázattal jár, de egyesek sokkal többet jelentenek, mint mások.

az indexet vagy a különböző alapokat általában a legbiztonságosabb befektetési módnak tekintik, míg a forex kereskedés kétségtelenül az egyik legkockázatosabb. A Forex a ‘foreign exchange’ rövidítése, és annak a piacnak a neve, ahol a befektetők devizákkal kereskednek.

valószínű, hogy rengeteg TikTok-ot és online hirdetést látott, amelyek a forex kereskedést népszerűsítik, hogy gyorsan pénzt keressenek, de az igazság az, hogy nagyon kevés ember vesz részt a piac ezen sarkában.

mint a pénzügyi újságíró, Andrew Hallam, elmagyarázza ebben az útmutatóban a befektetés a pénzt, minden Dollár tett egy forex kereskedelem, egy dollár Elveszett máshol. Ebből adódóan, az egyetlen garantált győztes a befektetési bank pénzt jutalék-az igazi ok forex kereskedés tolta olyan nehéz, hogy az emberek alig vagy egyáltalán nem ismerik a tőzsdén.

-

rejtett díjak

hitel: YesPhotographers–

korábban elmagyaráztuk, hogy a részvények és részvények ISA lehetővé teszi, hogy a beruházások anélkül, hogy adót fizetni. De még egy ISA sem mentheti meg a potenciális nyereség másik elvezetésétől: a befektetési díjaktól.

számos különböző díjat lehet felszámítani a befektetés típusától és kezelésétől függően. Néhány közös is tartalmaz egy platform díj, egy alapkezelő díjat és díjat minden alkalommal, amikor vásárolni vagy eladni részvények.

de fontos megjegyezni, hogy bizonyos díjakat alkalmaznak, függetlenül attól, hogy a részvények milyen jól vagy rosszul teljesítenek. Tehát, bár az 1% – os díj nem hangzik olyan rosszul, ha a Portfólió értéke nagymértékben fel van töltve, amikor megvásárolta, úgy érzi, mintha sót dörzsölne a sebekbe, ha az ár csökkent, és még mindig fizet a kiváltságért.

ez nem feltétlenül ok arra, hogy ne vegyen részt a piacon – csak egy emlékeztető, hogy vegye figyelembe az összes lehetséges költséget, amikor kitalálja, mennyit engedhet meg magának befektetni.

-

túlexponálás a tőzsdére

végül, de egyáltalán nem utolsósorban, soha ne fektesse be az összes pénzét a tőzsdére.

az árak a nap folyamán többször is emelkedhetnek vagy csökkenhetnek, és drasztikusan közép-és hosszú távon. Még megbízható hosszú távú befektetések esetén is, mint például a tőzsdei indexek, a részvények hónapokig (ha nem évekig) az eredeti vételár alá süllyedhetnek, mielőtt profitot szereznének.

ezért mindig készpénz-megtakarítással kell rendelkeznie egy ISA-vagy megtakarítási számlán (lehetőleg legalább egy könnyen hozzáférhető számlán, így nem kell fizetnie a visszavonásért).

amellett, hogy minden fillér veszteségét kockáztatja, az összes pénze a piacokon trükkös, ha hirtelen váratlan költségekkel jár, mint például az autó javítása. Ha olyan részvényeket kell eladnia, amelyek most kevesebbet érnek, mint amennyit vásárolt, veszteséget okozott – olyan kérdés, amely soha nem merülne fel, ha egyszerűen belemerülne egy könnyen hozzáférhető megtakarítási számlába.

az eToro-val történő tőzsdei befektetés útmutatója a tökéletes gyakorlati útmutató, ha a következő lépést szeretné megtenni.