Comment fonctionne le marché boursier?

Malgré tout le jargon et les affichages confus avec des milliers de chiffres, investir est en fait assez simple à la base. Vous ne nous croyez pas ? Permettez-nous de vous expliquer le marché boursier.

Crédit: Krakenimages.com (homme), Phongpan (arrière-plan) –

Le marché boursier peut sembler être la réserve des banquiers urbains de haut vol et des plus mathématiciens d’entre nous. Mais la vérité est que le monde de l’investissement est beaucoup plus accessible que vous ne le pensez – bien qu’avec certains risques.

Pour vous aider à vous y prendre en main, nous avons mis en place un guichet unique pour apprendre toutes les bases du fonctionnement du marché boursier. De ce qu’est réellement le marché, à la façon d’acheter des actions et des actions, et où les experts vous recommandent d’investir, ainsi que tout le reste, nous avons ce qu’il vous faut.

Ce guide est destiné uniquement à des fins éducatives et ne doit pas être considéré comme un investissement ou un conseil financier.

Que sont les actions et les actions ?

Crédit: Pavel Ignatov –

Il existe théoriquement de légères différences entre les « actions » et les « actions », mais en réalité, ce sont deux mots pour la même chose: posséder une tranche d’une entreprise.

En règle générale, une seule action ou action ne vaudra qu’un très, très petit pourcentage d’une entreprise (nous parlons de beaucoup moins de 1%), mais si vous en possédez une seule, vous détiendrez une partie de cette entreprise. Vous pouvez également investir dans des fonds et des indices, que nous expliquerons plus en détail plus loin.

Vous pouvez acheter des actions dans la plupart des plus grandes entreprises du monde, y compris Apple, Amazon et certaines sociétés britanniques comme Vodafone et Tesco. En fait, le marché boursier est à peu près exclusivement peuplé de grandes entreprises, car c’est l’une des exigences auxquelles une entreprise doit répondre avant d’entrer sur le marché (appelée « entrée en bourse » ou « flottant »).

Les autres critères dont une entreprise a besoin pour entrer en bourse comprennent ::

- Un flux de revenus prévisible et cohérent

- Le potentiel de croissance future

- Un plan d’affaires à long terme.

Mais pourquoi une entreprise irait-elle en bourse en premier lieu? Bien que cela invite à des pressions supplémentaires, comme devoir répondre aux actionnaires et être soumis à une attente constante de croissance à court terme, il y a un avantage majeur: l’argent.

En supposant que les investisseurs achètent réellement les actions, l’introduction en bourse donne à une entreprise une énorme injection de liquidités qui peut ensuite être utilisée pour financer sa croissance future.

Qu’est-ce que le marché boursier?

Crédit: spatule –

Essentiellement, le marché boursier est comme n’importe quel autre marché, en ce sens qu’il est un lieu de négociation d’actifs de valeur. Dans ce cas, les actions de l’entreprise.

Bien que nous ne vous recommandons jamais de vous impliquer sur le marché boursier sans faire d’abord des recherches, vous n’avez certainement pas besoin de comprendre toutes les petites choses sur la façon dont cela fonctionne pour commencer à investir.

Mais ne vous contentez pas de nous – prenez-le de l’investisseur le plus prospère de tous les temps, Warren Buffett:

Si le calcul ou l’algèbre étaient nécessaires pour être un excellent investisseur, je devrais retourner à la livraison de journaux.

Warren Buffett

Bien que les gens parlent souvent de « la » bourse, la réalité est qu’il y en a beaucoup. La Bourse de New York (communément appelée simplement « Wall Street ») est la plus grande du groupe, mais il en existe des dizaines d’autres dans le monde, y compris la Bourse de Londres.

Les entreprises sont généralement cotées sur les marchés boursiers des pays dans lesquels elles sont basées, mais dans le monde numérique d’aujourd’hui, cela n’a plus autant d’importance qu’auparavant.

Grâce aux plateformes de trading en ligne, une personne en Angleterre peut désormais acheter des actions cotées à la Bourse de New York aussi facilement qu’elle pourrait acheter des actions sur l’équivalent londonien.

Que sont les indices boursiers?

Les indices boursiers (également appelés » indices « ) mesurent la performance d’un groupe particulier de sociétés.

Les sociétés d’un même indice boursier auront toujours quelque chose en commun, que ce soit parce qu’elles sont toutes dans le même pays ou le même continent, parce qu’elles appartiennent au même secteur d’activité ou parce qu’elles sont toutes considérées comme des investissements très réputés et fiables (également appelées sociétés » blue chip « ).

Vous avez peut–être entendu parler du FTSE 100, par exemple – c’est un indice boursier britannique contenant les 100 sociétés les plus cotées à la Bourse de Londres.

Le Dow Jones Industrial Average (généralement simplement appelé Dow Jones) est un autre indice boursier bien connu, mesurant 30 sociétés de premier ordre cotées en bourse aux États-Unis.

Comment sont fixés les cours des actions ?

Crédit: Video Media Studio Europe –

Lorsqu’une entreprise entre en bourse, le premier lot d’actions mises sur le marché est connu sous le nom d’Offre publique initiale (IPO).

Le prix auquel ces actions sont fixées est déterminé par un processus de consultation entre la société elle-même, une banque d’investissement et un groupe d’investisseurs initiaux. Divers facteurs sont utilisés pour aider à décider d’un prix, mais le plus important est sans doute la valeur de l’entreprise à ce moment-là.

Une fois les actions mises sur le marché, cependant, le prix est effectivement fixé par un processus d’enchères.

Pour expliquer, nous allons utiliser un exemple: disons que l’investisseur A a acheté des actions dans une entreprise pour £ 1 par action et veut vendre, mais l’investisseur B pense qu’elles ne valent que 90p par action.

Les deux traders doivent parvenir à un accord pour effectuer la vente, donc si l’investisseur B pense que la valeur pourrait augmenter à l’avenir, ils peuvent accepter d’acheter les actions pour un peu plus que leur première offre.

De même, si l’investisseur A pense que la valeur va bientôt diminuer ou s’il souhaite effectuer la vente pour d’autres raisons, il peut accepter de vendre ses actions pour un peu moins de £ 1 par pop.

Comme des millions d’investisseurs et de traders opèrent sur le marché boursier, les actions de chaque société seront probablement négociées des milliers de fois par jour, souvent par des personnes qui ont des opinions divergentes sur leur valeur.

Ces opinions individuelles ne seront pas très différentes (vous trouverez rarement un trader disant qu’une action vaut £ 1 tandis qu’un autre dit qu’elle vaut 5p), mais chaque transaction affectera le prix. En fait, à un moment donné, la valeur d’un stock est littéralement le dernier prix auquel il a été vendu pendant les heures de marché.

Qu’est-ce qui fait monter et descendre les stocks?

Ce sont d’autres facteurs qui peuvent entraîner une hausse ou une baisse de la valeur d’un titre:

- Offre et demande – Il n’y a qu’un nombre limité d’actions pour une entreprise, donc si vous avez des actions dans une entreprise que tout le monde veut acheter, vous pouvez vous en tirer en facturant plus. De même, si très peu de gens veulent acheter des actions de cette société, vous devrez probablement vendre les vôtres à moindre coût (ou les conserver).

- Rapports sur les résultats et événements de l’entreprise – Les rapports sur les résultats positifs ou négatifs peuvent avoir un impact sur le cours des actions d’une entreprise, tout comme les événements auxquels l’entreprise est impliquée. Si un cadre supérieur est impliqué dans un scandale très médiatisé, ou si les produits d’une entreprise présentent une faute grave, un grand nombre d’actionnaires peuvent essayer de vendre leurs actions, entraînant ainsi le prix vers le bas.

- Nouvelles politiques et économiques – De même, les nouvelles du paysage politique et économique au sens large peuvent avoir un impact sur les cours des actions sur l’ensemble du marché. Les gens aiment savoir qu’ils sont sur un gagnant, donc une prévision économique sombre du gouvernement (ou même des événements qui causent de l’incertitude, comme le Brexit) peut faire baisser les cours des actions.

- Instinct de troupeau – Si les traders voient un grand nombre de personnes acheter ou vendre un stock particulier, ils peuvent suivre en supposant que ces autres traders savent quelque chose qu’ils ne savent pas. Et lorsque tout le monde essaie d’acheter ou de vendre les actions d’une entreprise, le prix augmente ou baisse respectivement.

Comment acheter des actions

Crédit: Kidsada Manchinda –

Le moyen le plus simple d’acheter des actions d’une société, d’un fonds ou d’un indice consiste à utiliser une plateforme d’investissement en ligne comme eToro. Ces services vous permettent d’acheter et de vendre des actions partout dans le monde, sur à peu près tous les marchés, le tout dans le confort de votre foyer.

Et ce ne sont pas seulement les entreprises dans lesquelles vous pouvez investir – vous pouvez également échanger des produits de base (comme l’or ou le pétrole) et des devises (y compris des crypto-monnaies comme le Bitcoin). Cependant, il convient de noter que ces types d’investissements sont beaucoup plus risqués que la négociation d’actions dans des sociétés ouvertes.

Mais quoi que vous achetiez, l’un des avantages de l’utilisation d’une plateforme de trading en ligne est qu’elle vous permet de visualiser et de gérer toutes vos actions et investissements (appelés votre « portefeuille ») en un seul endroit.

L’autre avantage des plateformes d’investissement est qu’elles éliminent les barrières à l’entrée historiquement associées à l’achat d’actions, de sorte qu’elles sont particulièrement populaires auprès de ceux qui débutent et qui veulent en apprendre davantage sur le marché boursier en négociant. eToro a un marché boursier virtuel qui est idéal pour pratiquer sans risque (voir notre guide d’investissement boursier pour plus d’informations).

Avant d’ouvrir un compte de trading réel avec une plateforme ou un courtier, assurez-vous de comprendre les frais impliqués dans le service. Les frais varient d’une plateforme à l’autre, alors faites vos recherches avant de vous inscrire (plus à ce sujet plus tard).

Faut-il acheter des actions ou investir dans des fonds?

Crédit: Viktoriia Hnatiuk –

En tant que trader, vous avez la possibilité d’acheter directement des actions dans des sociétés ou d’investir dans des fonds (groupes de sociétés similaires).

Les fonds se concentreront généralement sur une région ou un thème particulier; les « entreprises européennes » ou les « entreprises d’énergie verte » sont le genre de choses sur lesquelles vous pourriez voir un fonds.

Les décisions sur la façon dont l’argent du fonds est dépensé sont prises par un gestionnaire de fonds. Ce sont des soi-disant « experts » dans leur domaine, et c’est leur travail de s’assurer que le fonds augmente de valeur du mieux qu’ils le peuvent.

Si une ou plusieurs des sociétés du fonds fonctionnent mal, ce n’est pas une catastrophe. Votre argent a été investi dans plusieurs entreprises, de sorte qu’une quantité limitée de votre capital est à risque si cette entreprise échoue.

Et c’est le principal avantage d’investir dans des fonds: les risques sont généralement beaucoup plus faibles car les fonds sont diversifiés.

Le problème avec la plupart des fonds est qu’ils ont des gestionnaires de fonds, qui sont à la fois coûteux et humains. Quelle que soit l’expérience qu’ils peuvent avoir, et quelles que soient les promesses qu’ils essaient de faire, ils ne peuvent pas prédire l’avenir.

Les fonds indiciels traitent ces deux problèmes. Ils suivent simplement les indices boursiers (comme le FTSE 100) qui se concentrent naturellement sur les entreprises les plus saines à un moment donné. Sans les salaires des gestionnaires de fonds à payer, les frais de produit sont nettement moins chers – et à long terme, il a été prouvé qu’ils surpassent tous les fonds gérés.

Comment investir dans des fonds réduit les risques et les rendements

Pour illustrer, imaginez que vous avez £ 100. Vous ne savez pas s’il faut investir dans une entreprise (appelons cela DabCorp) ou dans un fonds qui investit dans 100 entreprises, dont DabCorp. Pour des raisons d’argumentation, disons que ce fonds investit 100 £ de manière égale dans toutes les entreprises – soit 1 £ par entreprise.

Maintenant, imaginons que DabCorp fasse faillite le premier jour. En investissant via un fonds, vous ne perdez que £ 1. Mais si vous aviez investi tous les £ 100 dans DabCorp, vous perdiez soudainement tout.

D’autre part, si DabCorp est soudainement la prochaine grande chose et que ses actions doublent de valeur en un jour, les 100 £ du fonds ne monteront qu’à 101 £ (en ignorant les autres actions qu’il contient). Mais si vous aviez investi tous les £ 100 dans DabCorp, vos actions vaudraient maintenant £ 200.

Bien que la perspective de doubler votre argent sonne bien, vous devez porter une attention égale au risque de tout perdre. Même les investisseurs les plus expérimentés utilisent des fonds, ce qui vous dit tout ce que vous devez savoir sur l’importance de la médiation du risque.

De combien d’argent avez-vous besoin pour acheter des actions?

Il y a une idée fausse selon laquelle investir sur le marché boursier est réservé aux riches.

Mais, s’il est certainement judicieux de n’investir que ce que vous êtes prêt à perdre (et pouvoir faire ce choix est bien sûr un luxe que tout le monde n’a pas), il est également vrai que vous n’avez pas besoin d’avoir des milliers de livres pour vous impliquer dans des actions.

Une action individuelle dans une entreprise peut valoir des sous, donc, en théorie, presque n’importe qui pourrait posséder au moins une action. Cependant, même si la valeur de cette part augmentait de 100 fois, vous n’auriez toujours que quelques quid.

En tant que tel, vous devrez probablement investir au moins 100 £ sur le marché pour que cela en vaille la peine. Mais nous le répéterons: vous ne devriez pas investir plus que ce que vous êtes prêt à perdre.

Quand faut-il acheter et vendre des actions ?

Une fois de plus, nous revenons au concept de risque.

Lorsqu’il s’agit d’investir, vous pouvez adopter une approche à court ou à long terme, et à l’extrémité la plus extrême de l’échelle à court terme est ce qu’on appelle le « day trading ». Cela implique littéralement l’achat et la vente d’actions en une seule journée de négociation et, comme vous pouvez vous y attendre, c’est une approche très risquée qui entraîne souvent une perte.

Vos chances de réaliser un profit sur votre investissement (ou, plus important encore, les chances de ne pas perdre tout votre argent) sont bien meilleures si vous vous en tenez à cela pendant une période de temps plus longue.

Si vous êtes convaincu que l’entreprise dans laquelle vous avez investi a un bon avenir à long terme, peu importe qu’elle augmente ou diminue à court terme – tant que la valeur de votre action augmente en valeur sur plusieurs mois ou plusieurs années, vous serez en or.

Ce sentiment est soutenu par Warren Buffett, qui a déjà dit:

Quelqu’un est assis à l’ombre aujourd’hui parce que quelqu’un a planté un arbre il y a longtemps.

Warren Buffett

Nous savons donc que l’attente est souvent plus sage lorsque vous envisagez de vendre des actions. Mais qu’en est-il de l’achat? Quand devriez-vous franchir le pas?

Eh bien, alors qu’un krach boursier est une mauvaise nouvelle pour quiconque détient actuellement des actions, c’est en fait idéal si vous cherchez à en acheter certaines. En fait, il n’y a pas de meilleur moment pour investir que le moment où la valeur d’une action a « touché le fond » – en d’autres termes, lorsqu’elle a atteint son prix le plus bas et qu’elle est sur le point de recommencer à augmenter en valeur.

Personne ne peut prédire l’avenir, il peut donc être difficile de déterminer exactement quand un stock a touché le fond ou s’il continuera à baisser pendant un certain temps.

Mais, en cas de marasme à l’échelle du marché, comme la crise financière de 2008 ou le krach du COVID de 2020, vous pouvez être relativement confiant que toutes les actions que vous achetez valent plus que ce pour quoi vous les achetez, même si elles continuent de perdre de la valeur après l’achat.

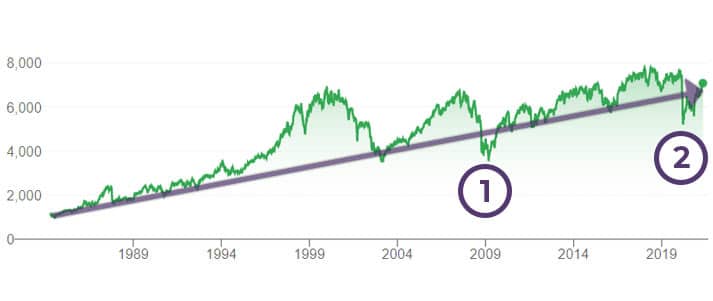

Crédit du graphique: Google

L’image ci-dessus montre la valeur du FTSE 100 au fil du temps. Comme vous pouvez le constater, même après le krach financier dévastateur de 2008 (marqué d’un 1 sur le graphique) et le krach du coronavirus de 2020 (marqué d’un 2), la tendance globale reste celle de la croissance.

Ainsi, même si vous jugez mal le point où le marché a touché le fond et que vous partez trop tôt, il y a de fortes chances que la situation finisse par se rétablir à un point où la valeur de vos actions revient non seulement au prix auquel vous les avez achetées, mais la dépasse également.

De même, si vous possédez déjà des actions et que le marché s’effondre soudainement, la vente n’est peut-être pas la meilleure option. Comme le montre le graphique, historiquement, le marché se redressera toujours à long terme, dépassant les pics précédents.

Ou, comme le dit Warren Buffett:

Nous essayons simplement d’être craintifs lorsque les autres sont avides, et d’être cupides uniquement lorsque les autres sont craintifs.

Warren Buffett

Comment pouvez-vous gagner de l’argent avec des actions?

Crédit: Eightshot_Studio –

Vous l’avez peut-être compris par vous-même maintenant, mais gagner de l’argent avec des actions revient simplement à les vendre plus que ce que vous les avez achetées (en tenant compte des frais).

En réalité, ce n’est pas aussi simple que cela. Identifier les meilleurs moments pour acheter et vendre est une compétence qui prend du temps à acquérir, et vous ne devez pas vous attendre à faire fortune sur les marchés (du moins pas tout de suite, de toute façon).

Mais il existe un moyen d’augmenter la valeur de vos actions sans avoir à acheter plus : les dividendes.

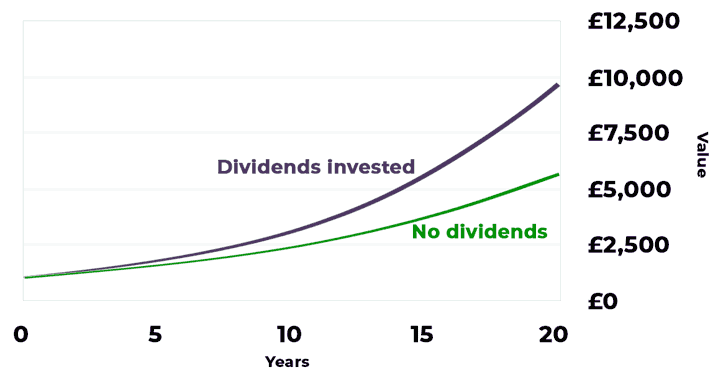

Les dividendes sont des actions supplémentaires qu’une société offre essentiellement aux actionnaires existants sans frais supplémentaires, généralement après que la société a affiché de bons chiffres de performance. Vous êtes invités à encaisser ces dividendes, mais il peut être dans votre intérêt de les réinvestir en actions supplémentaires.

C’est parce que les dividendes sont payés équitablement – en d’autres termes, plus vous avez d’actions, plus vous recevez de dividendes. Et il s’ensuit que, si vous investissez ces dividendes sous forme de plus d’actions, la prochaine fois que des dividendes seront versés, vous en recevrez une proportion encore plus grande.

Ce phénomène est connu sous le nom de composition et est similaire à la façon dont votre épargne peut croître de manière exponentielle avec les intérêts (ce que vous pouvez en savoir plus ici).

Le graphique ci-dessus n’est qu’un exemple, et la valeur réelle de vos actions au fil du temps variera en fonction de la performance de l’entreprise et de la taille des dividendes qu’elles versent (le cas échéant).

Mais ce que cela montre, c’est comment le réinvestissement de vos dividendes peut, au fil du temps, entraîner une croissance substantielle de la valeur de votre portefeuille, sans que vous ayez à investir un seul centime supplémentaire.

Si vous investissez dans des fonds, les dividendes seront automatiquement réinvestis en votre nom.

Pourquoi devriez-vous investir en bourse?

Ce sont les principaux avantages d’investir dans des actions et des actions:

-

À long terme, investir peut rapporter plus d’argent que d’économiser

Crédit: Ubermensch Matt –

Si vous avez la chance d’avoir de l’argent de rechange, vous devriez généralement le placer dans un compte d’épargne ou un ISA. Mais ce n’est que la moitié de l’histoire.

Ces comptes sont bons pour augmenter la valeur de votre épargne à court ou moyen terme, mais, sur de plus longues périodes, investir en bourse offre généralement de meilleurs rendements. C’est particulièrement le cas depuis le krach financier de 2008, depuis lequel les taux d’intérêt ont toujours été bas.

Bien sûr, il y a un peu plus que cela. Vous pouvez investir dans une entreprise qui connaît une croissance rapide à court terme, ce qui fait du marché boursier une meilleure option qu’un compte d’épargne. Ou, d’un autre côté, vous pouvez investir dans une entreprise qui se développe à peine (ou peut-être même rétrécit) sur une longue période de temps.

Bien qu’il existe des moyens d’être relativement sûrs d’un rendement à long terme…

-

Sur de longues périodes, les indices montent toujours

Comme nous l’avons expliqué précédemment, au cours de plusieurs années, les indices boursiers augmentent toujours en valeur.

Et ce n’est pas seulement vrai des indices qui suivent les plus grandes entreprises d’une région donnée (comme le FTSE 100) – indépendamment de ce que couvre l’indice, ce sont généralement une valeur sûre pour rentabiliser votre investissement.

En tant que tel, investir dans un indice boursier n’est peut-être pas la décision la plus intelligente si vous essayez d’économiser pour des vacances, car la valeur de vos actions peut en fait baisser avant qu’il ne soit temps de partir. Mais si vous êtes jeune et que vous songez à épargner pour votre retraite, il y a de fortes chances que l’indice dans lequel vous investissez vaille beaucoup plus au moment où vous aurez fini de travailler.

-

Les actions et les ISA vous permettent de réaliser des gains non imposables

Crédit: Images Money – Flickr

Si vous réalisez un bénéfice substantiel sur le marché boursier, vous serez redevable de l’Impôt sur les plus-values (CGT).

Cela intervient si le bénéfice que vous réalisez lors de la vente de vos actions ou de vos investissements dépasse 12 300 £ au cours d’une seule année d’imposition (d’avril à avril) et facture aux contribuables à taux de base 10% de leurs bénéfices, passant à 28% pour les contribuables à taux supérieur ou supplémentaire (notre guide de l’impôt britannique explique à quelle tranche vous vous situez).

Bien que réaliser un bénéfice de plus de £ 12,300 puisse sembler peu probable, vous ne voulez pas être piqué par la CGT si l’un de vos investissements décolle vraiment et que vous décidez d’encaisser. Et c’est là que les actions et les actions entrent en jeu.

Contrairement aux comptes d’épargne ordinaires, les bénéfices que vous réalisez dans un ISA sont toujours exempts d’impôt – et cela inclut les ISA d’actions et d’actions, qui offrent la possibilité de réaliser des gains plus importants qu’un ISA normal en investissant votre épargne sur le marché boursier.

Notez simplement que les ISA des actions et des actions ne sont pas parfaits. Pour commencer, vous ne pouvez y investir que jusqu’à 20 000 £ en une seule année d’imposition. Et, contrairement aux ISA en espèces, la valeur de vos placements risque de baisser.

Les ISA à vie sont l’un des meilleurs moyens d’économiser pour un dépôt pour une maison – et il y a même la possibilité d’en obtenir un sous la forme d’un ISA d’actions et d’actions. -

Plus tôt vous commencez à investir, mieux

Comme vous l’avez peut-être déjà constaté, la clé pour augmenter vos chances de succès en bourse est de jouer le jeu à long terme. Naturellement, alors, il est logique que plus tôt vous commencez à investir, plus votre argent pourrait augmenter.

Il y a quelques raisons à cela. Premièrement, étant donné que les indices boursiers ont tendance à augmenter en valeur sur de longues périodes, il s’ensuit qu’investir plus tôt devrait signifier que vous réalisez un bénéfice plus important au moment où vous souhaitez encaisser.

Deuxièmement, grâce à la magie de la composition (expliquée ci-dessus), plus vous réinvestirez souvent vos dividendes en actions supplémentaires, plus vous recevrez de dividendes et plus la valeur de vos placements sera élevée.

Enfin, il y a quelque chose à dire pour notre expérience de vieil ami. Vous n’avez pas besoin d’être un expert pour investir, mais il est indéniable que pouvoir apprendre de vos erreurs et voir comment le marché fonctionne de première main est bénéfique.

-

Vous avez probablement déjà des investissements

Crédit: fizkes –

Si vous êtes arrivé aussi loin et que vous ne pensez pas que le marché boursier est tout à fait votre truc, nous avons des nouvelles pour vous: vous avez peut-être déjà de la peau dans le jeu.

Comme elle peut être lucrative à long terme, la plupart des fonds de pension privés investissent sur les marchés. Donc, si vous avez un emploi et une pension, il y a de fortes chances que vous ayez déjà de l’argent en bourse – du moins indirectement, de toute façon.

Pour cette seule raison, ne vaut-il pas la peine de vous renseigner sur les marchés boursiers et de savoir ce que prépare votre fonds de retraite?

Quels sont les risques d’investir en bourse?

Ce sont les principaux dangers d’investir en bourse:

-

La valeur de vos placements peut baisser

Crédit: Eightshot_Studio –

Nous l’avons déjà mentionné à quelques reprises, mais cela mérite d’être répété: lorsque vous investissez dans des actions et des actions, il y a une chance que leur valeur diminue et que vous perdiez de l’argent.

Le montant que vous perdez dépendra du montant que vous avez investi et des performances médiocres de l’entreprise (ou des entreprises). Mais, dans un cas extrême, vous pourriez perdre tout ce que vous avez investi.

Cela contraste fortement avec un ISA ou un compte d’épargne ordinaire. Sauf si vous optez pour un compte avec un taux d’intérêt négatif (presque du jamais vu au Royaume-Uni), la seule façon de perdre de l’argent avec l’un d’entre eux est si la banque fait faillite, auquel cas vous pourriez perdre quoi que ce soit au-dessus du montant protégé (généralement 85 000 £).

-

Décisions d’investissement basées sur l’émotion

Avec les cours des actions qui montent et descendent tout le temps, il est facile de se laisser entraîner dans le drame du marché boursier.

Disons que tout à coup, un de vos investissements double de valeur et que vous décidez d’injecter plus d’argent dans d’autres actions dans l’espoir qu’elles feront de même.

Ou que se passe-t-il si l’inverse se produit: une entreprise dans laquelle vous avez investi publie des résultats horribles, et les actions chutent? Vous pourriez paniquer et vendre vos actions à perte, craignant que le prix baisse encore plus.

L’histoire peut finir par justifier les deux décisions, mais elles pourraient tout aussi facilement (et, sans doute, plus probablement) paraître très stupides à temps. C’est parce que les deux sont des exemples de décisions prises par des émotions, et non par la raison – ce que la plupart des gens qui ont réussi sur le marché boursier déconseilleraient.

-

Courir après les pertes

Prendre des décisions basées sur l’émotion est vraiment l’un des plus grands dangers du marché boursier, et cela pourrait vous conduire à courir après les pertes.

En termes simples, la poursuite des pertes consiste à investir de l’argent supplémentaire pour tenter de compenser une baisse de la valeur de certaines autres actions que vous possédez. Cependant, cela manque un point très crucial: vous n’avez pas perdu un sou à moins que vous ne décidiez de vendre à perte.

Rappelez-vous que, comme le montre le graphique FTSE 100 ci-dessus, même une chute spectaculaire du cours de l’action ne signifie pas nécessairement qu’il ne se rétablira pas et dépassera le prix auquel vous l’avez acheté pour la première fois.

Comme l’a dit Warren Buffett, la patience est la clé:

Notre période de détention préférée est éternelle.

Warren Buffett

-

Certains marchés sont très risqués

Tous les investissements comportent au moins un certain risque, mais certains impliquent beaucoup plus que d’autres.

Les fonds indiciels ou divers sont généralement considérés comme le moyen le plus sûr d’investir, tandis que le trading sur le forex est sans aucun doute l’un des plus risqués. Forex est l’abréviation de « change », et est le nom donné aux marchés où les investisseurs négocient des devises.

Il y a de fortes chances que vous ayez vu des tas de TikToks et d’annonces en ligne faisant la promotion du trading forex comme un moyen de gagner de l’argent rapidement, mais la vérité est que très peu de personnes impliquées dans ce coin du marché réalisent un profit.

Comme l’explique le journaliste financier, Andrew Hallam, dans ce guide pour investir votre argent, pour chaque dollar gagné dans un trading forex, un dollar est perdu ailleurs. Par conséquent, le seul gagnant garanti est la banque d’investissement qui gagne de l’argent sur commission – la vraie raison pour laquelle le trading forex est poussé si fort pour les personnes ayant peu ou pas de connaissance du marché boursier.

-

Frais cachés

Crédit: Ouiphotographes –

Nous avons expliqué plus tôt comment un ISA d’actions et d’actions vous permet de faire des investissements sans avoir à payer d’impôt. Mais même un ISA ne peut pas vous sauver de l’autre drain sur vos bénéfices potentiels: les frais d’investissement.

Il y a beaucoup de frais différents qui pourraient vous être facturés en fonction du type d’investissement et de la façon dont il est géré. Certains d’entre eux incluent des frais de plate-forme, des frais de gestionnaire de fonds et des frais chaque fois que vous achetez ou vendez des actions.

Mais il est important de se rappeler que certains frais seront appliqués, peu importe la performance de vos actions. Ainsi, même si des frais de 1% peuvent ne pas sembler si mauvais si la valeur de votre portefeuille augmente massivement lorsque vous l’avez acheté, vous aurez l’impression de salir les plaies si le prix a baissé et que vous payez toujours le privilège.

Ce n’est pas nécessairement une raison pour ne pas s’impliquer sur le marché – juste un rappel pour prendre en compte tous les coûts potentiels lorsque vous déterminez combien vous pouvez vous permettre d’investir.

-

Surexposition au marché boursier

Enfin, mais absolument pas le moindre, vous ne devriez jamais investir tout votre argent sur le marché boursier.

Les prix peuvent augmenter ou baisser plusieurs fois au cours de la journée, et de manière plus drastique à moyen et long terme. Même dans le cas d’investissements fiables à long terme, comme les indices boursiers, les actions peuvent plonger en dessous de votre prix d’achat initial pendant des mois (voire des années) avant de réaliser un profit.

Pour cette raison, vous devriez toujours avoir des économies en espèces dans un compte ISA ou un compte d’épargne (de préférence au moins une partie dans un compte facile d’accès, de sorte que vous n’êtes pas facturé pour effectuer un retrait).

En plus de risquer de perdre chaque centime que vous possédez, il est difficile d’avoir tout votre argent sur les marchés si vous êtes soudainement frappé par une dépense inattendue, comme des réparations à votre voiture. Si vous devez vendre des actions qui valent maintenant moins que ce pour quoi vous les avez achetées, vous avez fait une perte – un problème qui ne se poserait jamais si vous plongiez simplement dans un compte d’épargne facile d’accès.

Notre guide pour investir en bourse avec eToro est le guide pratique idéal si vous souhaitez passer à l’étape suivante.