miten osakemarkkinat toimivat?

kaikesta jargonista ja hämmentävistä tuhansien numeroiden näytöistä huolimatta sijoittaminen on itse asiassa ytimeltään melko yksinkertaista. Etkö usko meitä? Anna meidän selittää osakemarkkinat sinulle.

luotto: Krakenimages.com (mies), Phongpan (Tausta) –

osakemarkkinat saattavat tuntua korkealentoisten kaupunkipankkiirien ja matemaattisempien reserviltä keskuudessamme. Totuus on kuitenkin se, että sijoitusmaailma on paljon helpommin lähestyttävä kuin luulisi – tosin riskillä.

jotta pääsisit ylipäätään käsiksi asiaan, olemme koonneet yhden luukun, jossa voit oppia kaikki osakemarkkinoiden toiminnan perusteet. Siitä, mitä markkinat todella ovat, miten ostaa osakkeita ja osakkeita, ja mihin asiantuntijat suosittelevat sijoittamaan, ja kaikki siltä väliltä, olemme sinut kattaa.

tämä opas on tarkoitettu ainoastaan opetustarkoituksiin, eikä sitä tule pitää sijoitus-tai rahoitusneuvontana.

Mitä ovat osakkeet ja osuudet?

luotto: Pavel Ignatov–

teoriassa ”osakkeiden” ja ”osakkeiden” välillä on pieniä eroja, mutta todellisuudessa ne ovat kaksi sanaa samasta asiasta: yrityksen omistamisesta.

tyypillisesti yksittäisen osakkeen tai osakkeen arvo on vain hyvin, hyvin pieni osuus yrityksestä (puhumme paljon pienemmästä kuin 1%), mutta jos omistat edes yhden, omistat osan yrityksestä. Voit myös sijoittaa rahastoihin ja indekseihin, joista kerromme tarkemmin myöhemmin.

voit ostaa osakkeita useimmista maailman suurimmista yrityksistä, kuten Applesta, Amazonista ja joistakin brittiläisistä yrityksistä, kuten Vodafonesta ja Tescosta. Itse asiassa osakemarkkinat ovat melko pitkälti yksinomaan suurten yritysten asuttamia, koska se on yksi vaatimuksista, jotka yrityksen on täytettävä ennen markkinoille tuloa (tunnetaan ”julkiseksi” tai ”kelluva”).

muita kriteerejä, jotka yrityksen on julkistettava, ovat:

- ennustettava ja johdonmukainen tulovirta

- potentiaali kasvaa edelleen tulevaisuudessa

- pitkän aikavälin liiketoimintasuunnitelma.

mutta miksi yritys ylipäätään menisi pörssiin? Vaikka se tuokin mukanaan lisäpaineita, kuten sen, että joutuu vastaamaan osakkeenomistajille ja joutuu jatkuvasti odottelemaan lyhyen aikavälin kasvua, siitä on kuitenkin yksi suuri hyöty: raha.

olettaen, että sijoittajat todella ostavat osakkeet, pörssiin meno antaa yritykselle valtavan raharuiskeen, jota voidaan sitten käyttää tulevan kasvun rahoittamiseen.

mikä on osakemarkkina?

Credit: spatuletail–

pohjimmiltaan osakemarkkinat on aivan kuten muutkin markkinat, että se on paikka kaupankäynnin omaisuuden arvo. Tässä tapauksessa yhtiön varastot.

vaikka emme koskaan suosittelisi, että lähtisit mukaan osakemarkkinoille tekemättä ensin tutkimusta, sinun ei todellakaan tarvitse ymmärtää jokaista pientä asiaa siitä, miten se toimii aloittaaksesi sijoittamisen.

But don ’ t just take it from us-take it from the most successful investor of all time, Warren Buffett:

jos suursijoittajalta vaadittaisiin laskentaa tai algebraa, joutuisin palaamaan sanomalehtien toimittajaksi.

Warren Buffett

vaikka ihmiset puhuvat usein ”osakemarkkinoista”, todellisuudessa niitä on paljon. New Yorkin pörssi (yleisesti kutsutaan yksinkertaisesti ”Wall Street”) on suurin joukko, mutta on olemassa kymmeniä muita ympäri maailmaa, mukaan lukien Lontoon pörssi.

yritykset noteerataan yleensä niiden maiden pörsseissä, joihin ne sijoittuvat, mutta nykypäivän digitaalisessa maailmassa tällä ei ole niin suurta merkitystä kuin ennen.

nettikauppapaikkojen ansiosta joku Englannissa voi nyt ostaa New Yorkin pörssiin listattuja osakkeita yhtä helposti kuin Lontoon vastaavalla.

Mitä ovat osakeindeksit?

osakeindeksit (tunnetaan myös nimellä ”indeksit”) mittaavat tietyn yritysryhmän kehitystä.

yhden osakemarkkinaindeksin yhtiöillä tulee aina olemaan jotain yhteistä, johtuipa se siitä, että ne kaikki ovat samassa maassa tai maanosassa, koska ne ovat samalla toimialalla, tai siitä, että niitä kaikkia pidetään erittäin hyvämaineisina ja luotettavina sijoituskohteina (tunnetaan myös blue chip-yhtiöinä).

olet ehkä kuullut esimerkiksi FTSE 100: sta – se on Yhdistyneen kuningaskunnan osakemarkkinaindeksi, joka sisältää nykyiset 100 arvokkainta Lontoon pörssissä noteerattua yhtiötä.

Dow Jones Industrial Average (yleensä vain Dow Jones) on toinen tunnettu osakemarkkinaindeksi, joka mittaa 30: tä Yhdysvaltojen pörsseissä noteerattua blue chip-yhtiötä.

miten osakekurssit määräytyvät?

Credit: Video Media Studio Europe–

kun yritys listautuu, ensimmäinen erä markkinoille luovutettuja osakkeita tunnetaan Listautumisantina (initial Public Offering, listautumisanti).

näiden osakkeiden hinta määräytyy yhtiön, investointipankin ja alkuinvestoijien ryhmän välisellä neuvottelumenettelyllä. Eri tekijöitä käytetään auttamaan hinnan määrittämisessä, mutta todennäköisesti tärkein on yrityksen arvo tuolloin.

kun osakkeet on vapautettu markkinoille, hinta määräytyy kuitenkin käytännössä huutokauppamenettelyllä.

selitykseksi käytetään esimerkkiä: sanotaan, että sijoittaja A osti yrityksen osakkeita 1 punnalla osakkeelta ja haluaa myydä, mutta sijoittaja B ajattelee, että ne ovat vain 90 pennin arvoisia osakkeelta.

kahden kauppiaan on päästävä sopimukseen kaupan toteuttamiseksi, joten jos sijoittaja B arvelee arvon nousevan tulevaisuudessa, he voivat suostua ostamaan osakkeet hieman ensimmäistä tarjoustaan suuremmalla hinnalla.

vastaavasti, jos sijoittaja A uskoo arvon laskevan pian tai he haluavat tehdä myynnin muista syistä, he voivat suostua myymään osakkeensa hieman alle 1 punnan kappalehintaan.

koska osakemarkkinoilla toimii miljoonia sijoittajia ja kauppiaita, jokaisen yhtiön osakkeilla käydään todennäköisesti kauppaa tuhansia kertoja joka päivä, usein ihmisten toimesta, joilla on eriäviä mielipiteitä niiden arvosta.

nämä yksittäiset mielipiteet eivät ole massiivisesti erilaisia (harvoin löydät yhden kauppiaan sanovan, että osake on 1 punnan arvoinen, kun taas toinen sanoo, että se on 5 P: n arvoinen), mutta jokainen kauppa vaikuttaa hintaan. Itse asiassa osakkeen arvo on joka hetki kirjaimellisesti viimeinen hinta, jolla se myytiin markkina-aikana.

mikä saa osakkeet nousemaan ja laskemaan?

nämä ovat joitakin muita tekijöitä, jotka voivat aiheuttaa osakkeen arvon nousun tai laskun:

- tarjonta ja kysyntä – yrityksellä on vain rajallinen määrä osakkeita, joten jos sinulla on yrityksen osakkeita, joita kaikki haluavat ostaa, voit päästä eroon veloittamalla enemmän. Samoin, jos hyvin harvat ihmiset haluavat ostaa osakkeita, että yritys, sinun täytyy todennäköisesti myydä omasi vähemmän (tai pitää kiinni niistä).

- tulosraportit ja yritystapahtumat – positiiviset tai negatiiviset tulosraportit voivat vaikuttaa yhtiön osakkeiden hintaan, samoin tapahtumat, joissa liiketoiminta on mukana. Jos korkea johtaja on sekaantunut korkean profiilin skandaaliin tai yrityksen tuotteissa todetaan olevan vakava vika, suuret osakkeenomistajajoukot voivat yrittää myydä osakkeitaan, jolloin hinta laskee.

- poliittiset ja taloudelliset uutiset – samoin uutiset laajemmasta poliittisesta ja taloudellisesta tilanteesta voivat vaikuttaa osakekursseihin kaikkialla markkinoilla. Ihmiset haluavat tietää olevansa voittajan jäljillä, joten hallituksen synkkä talousennuste (tai jopa epävarmuutta aiheuttavat tapahtumat, kuten Brexit) voi laskea osakekursseja.

- laumavaisto – jos kauppiaat näkevät suuren määrän ihmisiä ostamassa tai myymässä tiettyä osaketta, he saattavat seurata olettaen, että nämä muut kauppiaat tietävät jotain, mitä he eivät tiedä. ja kun kaikki yrittävät ostaa tai myydä yrityksen osaketta, hinta nousee tai laskee vastaavasti.

Miten ostaa osakkeita

luotto: Kidsada Manchinda–

helpoin tapa ostaa yrityksen, rahaston tai indeksin osakkeita on eToron kaltainen verkkosijoitusalusta. Näiden palvelujen avulla voit ostaa ja myydä osakkeita ympäri maailmaa, lähes kaikilla markkinoilla, kaikki mukavasti oman kodin.

ja kyse ei ole vain yrityksistä, joihin voit sijoittaa – Voit myös käydä kauppaa hyödykkeillä (kuten kullalla tai öljyllä) ja valuutoilla (mukaan lukien kryptovaluutat kuten Bitcoin). On kuitenkin syytä huomata, että tämäntyyppiset sijoitukset ovat paljon riskialttiimpia kuin osakekauppa julkisissa yhtiöissä.

mutta mitä tahansa olet ostamassa, yksi online-kaupankäyntialustan käytön eduista on, että sen avulla voit tarkastella ja hallita kaikkia osakkeitasi ja sijoituksiasi (joita kutsutaan ”portfolioksi”) yhdessä paikassa.

sijoitusalustojen toinen etu on se, että ne poistavat markkinoille pääsyn esteet, jotka ovat perinteisesti liittyneet osakkeiden ostamiseen, joten ne ovat erityisen suosittuja aloittelevien keskuudessa, jotka haluavat oppia osakemarkkinoista kaupankäynnillä. etorolla on virtuaalinen osakemarkkina, joka sopii erinomaisesti riskittömään harjoitteluun (katso opas osakemarkkinoiden sijoittamiseen).

ennen kuin avaat todellisen kaupankäyntitilin millä tahansa alustalla tai välittäjällä, varmista, että ymmärrät palveluun liittyvät maksut. Maksut vaihtelevat eri alustoilla, joten tee tutkimusta ennen rekisteröitymistä (lisää tästä myöhemmin).

pitäisikö ostaa osakkeita vai sijoittaa rahastoihin?

luotto: Viktoriia Hnatiuk–

kauppiaana sinulla on mahdollisuus joko ostaa suoraan yritysten osakkeita tai sijoittaa rahastoihin (samankaltaisten yritysten ryhmittymiin).

rahastot keskittyvät yleensä tiettyyn alueeseen tai teemaan; ”eurooppalaiset yritykset” tai ”vihreän energian yritykset” ovat sellaisia asioita, joihin rahaston voisi nähdä perustuvan.

päätökset rahaston varojen käytöstä tekee rahastonhoitaja. He ovat alansa niin sanottuja ”asiantuntijoita”, ja heidän tehtävänään on varmistaa, että rahaston arvo nousee parhaansa mukaan.

jos yksi tai useampi rahaston yhtiö suoriutuu huonosti, se ei ole katastrofi. Rahasi on sijoitettu useisiin yrityksiin, joten rajallinen määrä pääomaasi on vaarassa, jos yksi yritys epäonnistuu.

ja se on rahastosijoittamisen suurin hyöty: riskit ovat tyypillisesti paljon pienemmät, kun rahastoja hajautetaan.

useimpien rahastojen ongelma on se, että niillä on rahastonhoitajia, jotka ovat sekä kalliita että inhimillisiä. Vaikka heillä olisikin paljon kokemusta ja mitä lupauksia he yrittävätkin tehdä, he eivät voi ennustaa tulevaisuutta.

indeksirahastot käsittelevät näitä molempia asioita. Ne yksinkertaisesti seurata osakeindeksejä (kuten FTSE 100), jotka luonnollisesti keskittyvät terveimmät yritykset kulloinkin. Kun rahastonhoitajien palkkoja ei makseta, tuotepalkkiot ovat huomattavasti halvempia-ja pitkällä aikavälillä niiden on todistettu päihittävän kaikki hallinnoidut rahastot.

miten rahastoihin sijoittaminen vähentää riskejä ja tuottoja

esimerkkinä kuvitellaan, että sinulla on 100 puntaa. Et ole varma, sijoitetaanko yritykseen (kutsutaan sitä dabcorpiksi) vai rahastoon, joka sijoittaa 100 yritykseen – joista yksi on dabcorp. Väitteen vuoksi, sanotaan, että tämä rahasto sijoittaa että £100 yhtä kaikille yrityksille – joten se on £1 per yritys.

kuvitellaan, että DabCorp menee nurin ensimmäisenä päivänä. Sijoittamalla kautta rahasto, olet vain menettää £1. Mutta jos olisit sijoittanut kaikki 100 puntaa dabcorpiin, menettäisit yhtäkkiä kaiken.

toisaalta, jos DabCorp on yhtäkkiä seuraava iso asia ja sen osakkeiden arvo kaksinkertaistuu päivässä, 100 puntaa rahastossa nousee vain 101 puntaan (sivuuttaen muut osakkeet sen sisällä). Mutta jos olisit sijoittanut kaikki 100 puntaa Dabcorpiin, osakkeesi olisivat nyt 200 puntaa.

vaikka mahdollisuus rahojen tuplaamiseen kuulostaa hyvältä, kannattaa kaiken menettämisen riskiin kiinnittää yhtä paljon huomiota. Kokeneimmatkin sijoittajat käyttävät rahastoja, mikä kertoo kaiken tarvittavan riskin välittämisen tärkeydestä.

kuinka paljon rahaa tarvitset osakkeiden ostamiseen?

on harhaluulo, että osakemarkkinoille sijoittaminen olisi vain varakkaille.

mutta vaikka on varmasti järkevää sijoittaa vain niin paljon kuin on valmis menettämään (ja mahdollisuus tehdä tämä valinta on tietenkin ylellisyyttä, joka ei ole kaikilla), on myös totta, että sinun ei tarvitse olla tuhansia puntia lojua noin päästä mukaan osakkeisiin.

yksittäisen osakkeen arvo voi olla pennejä, joten teoriassa melkein kuka tahansa voisi omistaa ainakin yhden osakkeen. Vaikka osakkeen arvo nousisi 100-kertaiseksi, saisit silti vain muutaman punnan.

sinällään sinun pitäisi todennäköisesti sijoittaa vähintään 100 puntaa markkinoille, jotta se olisi vaivan arvoista. Mutta sanomme sen uudelleen: sinun ei pitäisi investoida enemmän kuin olet valmis menettämään.

milloin osakkeita kannattaa ostaa ja myydä?

palataan jälleen riskin käsitteeseen.

sijoittamisessa voidaan joko noudattaa lyhyen tai pitkän aikavälin lähestymistapaa, ja lyhyen aikavälin asteikon äärimmäisemmässä päässä on niin sanottu ”päiväkauppa”. Tämä aivan kirjaimellisesti liittyy ostaa ja myydä osakkeita yhden päivän kaupankäynnin ja, kuten arvata saattaa, se on erittäin riskialtis lähestymistapa, joka usein johtaa tappiota.

mahdollisuutesi tehdä voittoa sijoituksellasi (tai, mikä tärkeintä, mahdollisuus olla menettämättä kaikkia rahojasi) ovat paljon paremmat, jos pysyt siinä pidempään.

jos olet varma, että sijoittamallasi yrityksellä on hyvä tulevaisuus pitkällä aikavälillä, ei ole väliä, nouseeko vai laskeeko se lyhyellä aikavälillä-kunhan osakkeesi arvo nousee useiden kuukausien tai vuosien aikana, olet kullanarvoinen.

tätä ajatusta tukee Warren Buffett, joka kerran tunnetusti sanoi:

joku istuu tänään varjossa, koska joku istutti puun kauan sitten.

Warren Buffett

joten tiedämme, että odottaminen on usein viisainta, kun harkitset osakkeiden myymistä. Mutta entä ostaminen? Milloin sinun pitäisi ottaa riski?

no, vaikka pörssiromahdus on huono uutinen kenelle tahansa, joka tällä hetkellä omistaa osakkeita, se on oikeastaan ihanteellinen, jos etsit ostaa joitakin omia. Itse asiassa, ei ole parempaa aikaa sijoittaa kuin kohta, jossa osakkeen arvo on ”pohjalukemissa” – toisin sanoen, kun se on saavuttanut alimman hintansa ja on aloittamassa arvonnousun uudelleen.

kukaan ei pysty ennustamaan tulevaisuutta, joten voi olla hankalaa määrittää tarkasti, milloin osake on pohjautunut, vai jatkuuko lasku vielä jonkin aikaa.

mutta vuoden 2008 finanssikriisin tai vuoden 2020 COVID-romahduksen kaltaisen markkinaromahduksen sattuessa voi olla suhteellisen varma, että kaikki ostamasi osakkeet ovat arvokkaampia kuin mihin niitä ostat, vaikka niiden arvo oston jälkeen edelleen laskisikin.

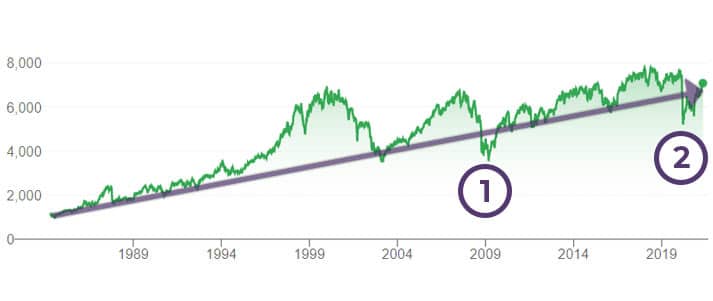

Chart credit: Google

yllä oleva kuva näyttää FTSE 100: n arvon ajan myötä. Kuten näette, vaikka tuhoisa taloudellinen romahdus 2008 (merkitty 1 kaaviossa) ja koronaviruksen kaatuminen 2020 (merkitty 2), yleinen suuntaus on edelleen yksi kasvua.

joten, vaikka arvioisit väärin kohdan, jossa markkinat ovat pohjautuneet ja menevät liian aikaisin, on todennäköistä, että tilanne lopulta palautuu pisteeseen, jossa osakkeidesi arvo ei ainoastaan palaa hintaan, jolla ostit ne, vaan ylittää sen myös.

vastaavasti, jos omistaa jo osakkeita ja markkina yhtäkkiä tankkaa, myynti ei välttämättä ole paras vaihtoehto. Kuten kaavio osoittaa, historiallisesti markkinat aina elpyvät pitkällä aikavälillä, menossa ylittää aiemmat huiput.

tai, kuten Warren Buffett asian ilmaisee:

me yksinkertaisesti yritämme olla pelokkaita, kun toiset ovat ahneita, ja ahneita vain silloin, kun toiset ovat pelokkaita.

Warren Buffett

miten osakkeilla voi tehdä rahaa?

Luoto: Kahdeksannostot_studio–

olet ehkä tajunnut sen itse nyt, mutta tehdä rahaa osakkeista vain tulee alas myydä niitä enemmän kuin olet ostanut niitä (kirjanpito mitään maksuja).

todellisuudessa asia ei ole aivan niin suoraviivainen. Paras aika ostaa ja myydä on taito, joka vie aikaa hankkia, ja sinun ei pitäisi odottaa tehdä omaisuuksia markkinoilla (ainakaan heti, joka tapauksessa).

mutta on olemassa keino nostaa osakkeiden arvoa ilman, että tarvitsee enää ostaa: osingot.

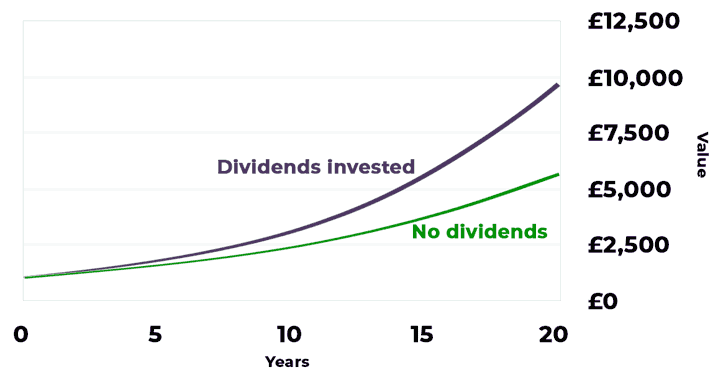

osingot ovat lisäosakkeita, joita yhtiö lähtökohtaisesti lahjoittaa nykyisille osakkeenomistajille ilman lisäkustannuksia, yleensä sen jälkeen, kun yhtiö on julkistanut vahvoja tuloslukuja. Olet tervetullut lunastamaan nämä osingot, mutta voi olla etujesi mukaista sijoittaa ne uudelleen lisäosakkeina.

tämä johtuu siitä, että osingot maksetaan tasapuolisesti – toisin sanoen Mitä enemmän osakkeita on, sitä enemmän osinkoja saa. Tästä seuraa, että jos sijoitat osingot osakkeina, seuraavan kerran kun osinkoja maksetaan, saat vielä suuremman osuuden.

tätä ilmiötä kutsutaan yhteenlaskuksi, ja se muistuttaa sitä, miten säästöt voivat kasvaa eksponentiaalisesti korkojen mukana (tästä voit lukea lisää).

yllä oleva kaavio on vain esimerkki, ja osakkeiden todellinen arvo ajan mittaan vaihtelee riippuen yhtiön tuloksesta ja niiden maksamien osinkojen suuruudesta (jos lainkaan).

se kuitenkin osoittaa, kuinka osinkojen uudelleensijoittaminen voi ajan myötä johtaa salkkusi arvon huomattavaan kasvuun ilman, että sinun tarvitsee sijoittaa yhtään ylimääräistä penniä.

jos sijoitat rahastoihin, osingot sijoitetaan automaattisesti puolestasi.

miksi kannattaa sijoittaa pörssiin?

nämä ovat osakkeisiin ja osakkeisiin sijoittamisen tärkeimmät hyödyt:

-

pitkällä aikavälillä sijoittamalla voi saada enemmän rahaa kuin säästämällä

luotto: Ubermensch Matt–

jos olet onni on ylimääräistä rahaa lojuu noin, sinun pitäisi yleensä etsiä laittaa se säästötilille tai ISA. Mutta se on vain puolet tarinasta.

näillä tileillä on hyvä nostaa säästöjesi arvoa lyhyellä tai keskipitkällä aikavälillä, mutta pidemmällä aikavälillä sijoittaminen osakemarkkinoille tarjoaa yleensä paremman tuoton. Näin on ollut erityisesti vuoden 2008 finanssiromahduksen jälkeen, jonka jälkeen korot ovat olleet tasaisen alhaisia.

siinä on tietysti vähän muutakin. Voit sijoittaa yritykseen, joka nauttii nopeasta lyhyen aikavälin kasvusta, jolloin osakemarkkinat ovat parempi vaihtoehto kuin osakesäästötili. Tai toisaalta voit sijoittaa yritykseen, joka tuskin kasvaa (tai mahdollisesti jopa kutistuu) pitkän ajan kuluessa.

tosin on olemassa keinoja olla suhteellisen varma tuotosta pitkällä aikavälillä…

-

pitkien ajanjaksojen aikana indeksit nousevat aina

kuten aiemmin kerroimme, useiden vuosien aikana osakeindeksien arvo nousee aina.

ja tämä ei koske vain indeksejä, jotka seuraavat tietyn alueen suurimpia yrityksiä (kuten FTSE 100) – riippumatta siitä, mitä indeksi kattaa, nämä ovat yleensä melko varma veto sijoituksesi tuottoon.

sinänsä osakeindeksiin sijoittaminen ei välttämättä ole fiksuin veto, jos yrittää säästää lomaa varten, sillä osakkeiden arvo saattaa itse asiassa laskea ennen kuin on aika lähteä lentoon. Mutta jos olet nuori ja ajatellut säästää oman eläkkeelle, mahdollisuudet ovat, että mitä indeksi sijoittaa on arvokas paljon enemmän, kun lopetat töissä.

-

osakkeet ja osakkeet ISAs antaa sinun tehdä verovapaita voittoja

luotto: Images Money – Flickr

jos satut tekemään huomattavaa voittoa osakemarkkinoilla, joudut maksamaan myyntivoitoista veroa (CGT).

tämä potkii sisään, jos osakkeiden tai sijoitusten myynnistä saama voitto ylittää £12,300 yhden verovuoden aikana (huhtikuusta huhtikuuhun), ja perii perushintaisia veronmaksajia 10% voitoistaan, mikä nousee 28%: iin korkeammista tai ylimääräisistä veronmaksajista (oppaamme UK tax selittää, mihin ryhmään kuulut).

vaikka yli 12 300 punnan voitto saattaa tuntua epätodennäköiseltä, et halua tulla CGT: n pistämäksi, jos jokin sijoituksistasi todella lähtee lentoon ja päätät lunastaa sen. Siinä osakkeet ja osuudet astuvat kuvaan.

tavallisista säästötileistä poiketen ISA: n tuotot ovat aina verovapaita-ja niihin kuuluvat osakkeet ja ISAs: t, jotka antavat mahdollisuuden saada normaalia ISA: ta suurempia voittoja sijoittamalla säästönsä osakemarkkinoille.

huomaa vain, että osakkeet ja osuudet eivät ole täydellisiä. Ensinnäkin, voit vain sijoittaa jopa £20,000 niihin yhden verovuoden aikana. Ja toisin kuin käteinen ISAs, on olemassa riski, että sijoitusten arvo voi laskea.

Lifetime ISAs on yksi parhaista tavoista säästää talon talletusta varten-ja on jopa mahdollisuus saada sellainen osakkeiden ja osakkeiden ISA-muodossa. -

mitä aikaisemmin aloitat sijoittamisen, sitä parempi

kuten nyt ehkä piristyit, avain mahdollisuuksiesi kasvuun osakemarkkinoilla on pelata pitkää peliä. Luonnollisesti on siis vain järkevää, että mitä aikaisemmin aloitat sijoittamisen, sitä enemmän rahasi voivat kasvaa.

tähän on muutamia syitä. Ensinnäkin, kun otetaan huomioon, että osakemarkkinoiden indeksit yleensä kasvaa arvoa pitkän ajan kuluessa, seuraa, että sijoittaminen aikaisemmin pitäisi tarkoittaa teet suuremman voiton, kun haluat kotiuttaa.

toiseksi, mitä useammin olet sijoittanut osinkosi ylimääräisinä osakkeina, sitä enemmän saat osinkoja ja sitä suurempi on sijoitustesi arvo.

vihdoin on jotain sanottavaa vanhalle ystäväkokemuksellemme. Sinun ei tarvitse olla asiantuntija osallistua sijoittamiseen, mutta ei ole kiistatonta, että kyky oppia virheistäsi ja nähdä, miten markkinat toimivat ensikäden on hyödyllistä.

-

todennäköisesti sinulla on jo sijoituksia

luotto: fizkes–

jos olet päässyt näin pitkälle etkä pidä osakemarkkinoita aivan omana juttunasi, meillä on sinulle uutisia: sinulla voi hyvinkin olla jo nahka pelissä.

koska se voi olla tuottoisaa pitkällä aikavälillä, useimmat yksityiset eläkerahastot sijoittavat markkinoille. Jos siis on työpaikka ja eläke, on mahdollista, että rahaa on jo pörssissä – ainakin välillisesti joka tapauksessa.

jo pelkästään tästä syystä, eikö kannattaisi kilistellä pörsseissä ja tietää, mitä eläkerahasto puuhaa?

mitä riskejä osakemarkkinoille sijoittamisessa on?

nämä ovat pörssisijoittamisen suurimmat vaarat:

-

sijoitusten arvo voi laskea

luotto: Kahdeksannostot_studio–

olemme maininneet sen jo muutaman kerran, mutta se on toistettava: kun sijoittaa osakkeisiin ja osakkeisiin, on mahdollista, että niiden arvo laskee ja menetät rahaa.

kuinka paljon menetät riippuu siitä, kuinka paljon olet sijoittanut ja kuinka huonosti yritys (tai yritykset) suoriutuu. Mutta ääritapauksessa voit menettää kaiken, mitä olet sijoittanut.

tämä on jyrkässä ristiriidassa ISA – tai tavallisen säästötilin kanssa. Ellet mene tilille negatiivinen korko (lähes ennenkuulumatonta Yhdistyneessä kuningaskunnassa), melko paljon ainoa tapa menetät rahaa yksi näistä on, jos pankki menee nurin, jolloin voit menettää mitään yli suojattu summa (yleensä £85,000).

-

sijoituspäätökset perustuvat tunteisiin

kun osakekurssit nousevat ja laskevat koko ajan, on helppo ajautua osakemarkkinoiden draamaan.

sanotaan, että yhtäkkiä yhden sijoituksesi arvo kaksinkertaistuu, ja päätät pumpata lisää rahaa muihin osakkeisiin siinä toivossa, että ne tekevät samoin.

tai mitä jos käy päinvastoin: yritys, johon olet sijoittanut, julkaisee karmeaa tulosta ja osakkeet romahtavat? Saatat panikoida ja myydä osakkeesi tappiolla peläten, että hinta laskee entisestään.

historia saattaa lopulta saattaa molemmat päätökset oikeiksi, mutta ne voivat yhtä helposti (ja todennäköisesti todennäköisemmin) näyttää ajallisesti hyvin typeriltä. Tämä johtuu siitä, että molemmat ovat esimerkkejä päätöksistä, joita johtavat tunteet, eikä järki – jotain, mitä useimmat ihmiset, jotka ovat menestyneet osakemarkkinoilla neuvoisi vastaan.

-

tappioiden jahtaaminen

tunteisiin perustuvien päätösten tekeminen on todella yksi osakemarkkinoiden suurimmista vaaroista, ja se voi johtaa tappioiden jahtaamiseen.

yksinkertaisesti sanottuna tappioiden jahtaaminen on sitä, kun sijoittaa ylimääräistä rahaa yrittäessään korvata joidenkin muiden omistamiensa osakkeiden arvon laskua. Kuitenkin, näin puuttuu erittäin ratkaiseva kohta: et ole menettänyt penniäkään, ellet todella päättää myydä tappiolla.

muista, että kuten yllä oleva FTSE 100-kaavio osoittaa, edes osakekurssin dramaattinen lasku ei välttämättä tarkoita, etteikö osakekurssi elpyisi ja ylittäisi sen hinnan, jolla ostit sen ensin.

kuten Warren Buffett tunnetusti sanoi, kärsivällisyys on avain:

suosikkijaksomme on ikuinen.

Warren Buffett

-

jotkut markkinat ovat hyvin riskialttiita

kaikki sijoitukset sisältävät ainakin jonkin verran riskiä, mutta joihinkin liittyy paljon enemmän kuin toisiin.

indeksiä tai erilaisia rahastoja pidetään tyypillisesti turvallisimpana tapana sijoittaa, kun taas valuuttakauppa on epäilemättä yksi riskialttiimmista. Forex on lyhenne sanoista ”foreign exchange”, ja on nimi annettu markkinoille, joilla sijoittajat kaupan valuuttoja.

mahdollisuudet ovat olet nähnyt paljon TikToks ja mainoksia verkossa edistää valuuttakaupasta keinona tehdä rahaa nopeasti, mutta totuus on, että hyvin harvat ihmiset mukana tässä nurkassa markkinoilla tehdä voittoa.

kuten taloustoimittaja Andrew Hallam kertoo tässä rahasi sijoittamisen oppaassa, jokaista valuuttakaupassa tehtyä dollaria kohden häviää dollari toisaalla. Siksi, ainoa taattu voittaja on investointipankki tehdä rahaa provisio-todellinen syy valuuttakaupasta työnnetään niin kovasti ihmisiä, joilla on vähän tai ei lainkaan tietoa osakemarkkinoilla.

-

Piilopalkkiot

Krediitti: Yesfotografit–

kerroimme aiemmin, miten osakkeet ISA voit tehdä investointeja ilman maksaa veroja. Mutta ISA: kaan ei voi pelastaa sinua muilta mahdollisilta voitoilta: investointipalkkioilta.

sinulta voidaan periä paljon erilaisia maksuja riippuen sijoitustyypistä ja siitä, miten sijoitusta hoidetaan. Joitakin yleisiä ovat alustamaksu, rahastonhoitajamaksu ja maksu joka kerta, kun ostat tai myyt osakkeita.

mutta on tärkeää muistaa, että joitakin maksuja sovelletaan riippumatta siitä, kuinka hyvin tai kuinka huonosti osakkeesi suoriutuvat. Joten, vaikka 1% maksu ei ehkä kuulosta niin huono, jos arvo portfolio on massiivisesti ylös, kun ostit sen, se tuntuu hieroa suolaa haavoihin, jos hinta on laskenut ja maksat edelleen etuoikeus.

tämä ei ole välttämättä syy olla sekaantumatta markkinoihin – vain muistutus siitä, että huomioi kaikki mahdolliset kustannukset, kun miettii, kuinka paljon on varaa investoida.

-

Ylialtistus osakemarkkinoille

viimeinen, mutta ei suinkaan vähäisin, ei kannata koskaan sijoittaa kaikkia rahojaan osakemarkkinoille.

hinnat voivat nousta tai laskea useita kertoja päivän aikana ja rajummin keskipitkällä ja pitkällä aikavälillä. Myös luotettavien pitkäaikaisten sijoitusten, kuten osakeindeksien, tapauksessa osakkeet voivat notkahtaa alle alkuperäisen ostohinnan kuukausia (ellei vuosia)ennen tuloksen kääntämistä.

tästä syystä sinulla pitäisi aina olla käteissäästöjä ISA-tai säästötilillä (mielellään ainakin osa helposti saatavilla olevalla tilillä, joten sinua EI laskuteta noston tekemisestä).

sen lisäksi, että riskeeraat jokaisen omistamasi pennin menettämisen, kaikkien rahojen saaminen markkinoille on hankalaa, jos joudut yhtäkkiä yllättäviin kustannuksiin, kuten auton korjauksiin. Jos sinun täytyy myydä osakkeita, jotka ovat nyt arvoltaan vähemmän kuin olet ostanut niitä, olet tehnyt tappion – asia, joka ei koskaan syntyisi, jos olisit yksinkertaisesti kastamalla osaksi helposti saatavilla säästötili.

oppaamme sijoittaa osakemarkkinoilla eToro on täydellinen käytännön opas, Jos haluat ottaa seuraavan askeleen.