¿Cómo funciona el mercado de valores?

A pesar de toda la jerga y las pantallas confusas con miles de números, invertir es en realidad bastante simple en su esencia. ¿No nos crees? Permítanos explicarle el mercado de valores.

Crédito: Krakenimages.com (hombre), Phongpan (antecedentes) –

El mercado de valores puede parecer la reserva de banqueros urbanos de alto vuelo y de los más matemáticos entre nosotros. Pero la verdad es que el mundo de la inversión es mucho más accesible de lo que se podría pensar, aunque con algunos riesgos.

Para ayudarlo a familiarizarse con él, hemos creado una ventanilla única para aprender todos los conceptos básicos de cómo funciona el mercado de valores. Desde lo que es el mercado en realidad, hasta cómo comprar acciones y acciones, y dónde los expertos recomiendan que inviertas, además de todo lo demás, lo tenemos cubierto.

Esta guía está destinada únicamente a fines educativos y no debe considerarse asesoramiento financiero o de inversión.

¿Qué son las acciones y las acciones?

Crédito: Pavel Ignatov–

En teoría, hay ligeras diferencias entre «acciones» y «acciones», pero en realidad son dos palabras para lo mismo: poseer una porción de una empresa.

Por lo general, una sola acción o acción solo valdrá un porcentaje muy, muy pequeño de un negocio (estamos hablando de un porcentaje mucho menor que el 1%), pero si es propietario de una sola, será propietario de parte de esa empresa. También puede invertir en fondos e índices, que explicaremos con más detalle más adelante.

Puede comprar acciones en la mayoría de las empresas más grandes del mundo, incluidas Apple, Amazon y algunas compañías británicas como Vodafone y Tesco. De hecho, el mercado de valores está poblado casi exclusivamente por grandes empresas, ya que ese es uno de los requisitos que una empresa debe cumplir antes de entrar en el mercado (conocido como «publicarse» o «flotar»).

Otros criterios que una empresa necesita para hacerse pública incluyen::

- Un flujo de ingresos predecible y consistente

- El potencial de crecer aún más en el futuro

- Un plan de negocios a largo plazo.

Pero, ¿por qué una empresa se haría pública en primer lugar? Bueno, si bien invita a algunas presiones adicionales, como tener que responder a los accionistas y estar sujeto a una expectativa constante de crecimiento a corto plazo, hay un beneficio importante: el dinero.

Suponiendo que los inversores realmente compren las acciones, cotizar en bolsa le da a una empresa una gran inyección de efectivo que luego puede usarse para financiar el crecimiento futuro.

¿Qué es el mercado de valores?

Crédito: colibri–

Esencialmente, el mercado de valores es igual que cualquier otro mercado, en que es un lugar para la negociación de activos de valor. En este caso, acciones de la empresa.

Si bien nunca recomendamos que se involucre en el mercado de valores sin hacer un poco de investigación primero, ciertamente no necesita comprender cada pequeña cosa sobre la forma en que funciona para comenzar a invertir.

Pero no te lo quites a nosotros, tómalo del inversor más exitoso de todos los tiempos, Warren Buffett:

Si el cálculo o el álgebra fueran necesarios para ser un gran inversor, tendría que volver a entregar periódicos.

Warren Buffett

Aunque la gente a menudo habla de » el » mercado de valores, la realidad es que hay muchos de ellos. La Bolsa de Valores de Nueva York (comúnmente conocida como simplemente «Wall Street») es la más grande del grupo, pero hay docenas de otras en todo el mundo, incluida la Bolsa de Valores de Londres.

Las empresas suelen cotizar en los mercados de valores de los países en los que tienen su sede, pero en el mundo digital de hoy en día esto no importa tanto como solía hacerlo.

Gracias a las plataformas de negociación en línea, alguien en Inglaterra ahora puede comprar acciones que cotizan en la Bolsa de Valores de Nueva York con la misma facilidad que podría comprar acciones en el equivalente de Londres.

¿Qué son los índices bursátiles?

Los índices bursátiles (también conocidos como «índices») miden el rendimiento de un grupo particular de empresas.

Las empresas dentro de un único índice bursátil siempre tendrán algo en común, ya sea porque están todas en el mismo país o continente, porque están en la misma industria, o porque se consideran inversiones de gran reputación y confiables (también conocidas como empresas de primera categoría).

Es posible que haya oído hablar del FTSE 100, por ejemplo, un índice bursátil del Reino Unido que contiene las 100 empresas más valiosas que cotizan en la Bolsa de Londres.

El Dow Jones Industrial Average (normalmente llamado Dow Jones) es otro índice bursátil conocido, que mide a 30 empresas de primera línea que cotizan en bolsas de valores de los Estados Unidos.

¿Cómo se fijan los precios de las acciones?

Crédito: Video Media Studio Europe–

Cuando una empresa se hace pública, el primer lote de acciones lanzadas al mercado se conoce como Oferta Pública Inicial (IPO).

El precio al que se fijan estas acciones se determina mediante un proceso de consulta entre la propia empresa, un banco de inversión y un grupo de inversores iniciales. Se utilizan varios factores para ayudar a decidir un precio, pero podría decirse que el más importante es el valor de la empresa en ese momento.

Sin embargo, una vez que las acciones se han lanzado al mercado, el precio se establece efectivamente mediante un proceso de subasta.

Para explicarlo, usaremos un ejemplo: digamos que el inversor A compró acciones en una empresa por £1 una acción y quiere vender, pero el inversor B piensa que solo valen 90p una acción.

Los dos operadores deben llegar a un acuerdo para realizar la venta, por lo que si el Inversor B cree que el valor puede aumentar en el futuro, pueden acordar comprar las acciones por un poco más que su primera oferta.

Del mismo modo, si el inversor A cree que el valor disminuirá pronto o está dispuesto a realizar la venta por otras razones, puede aceptar vender sus acciones por un poco menos de £1 por pop.

Como hay millones de inversores y operadores que operan en el mercado de valores, es probable que las acciones de cada compañía se negocien miles de veces al día, a menudo por personas que tienen opiniones diferentes sobre su valor.

Estas opiniones individuales no serán muy diferentes (rara vez encontrará un operador que diga que una acción vale £1 mientras que otro dice que vale 5p), pero cada operación afectará el precio. De hecho, en un momento dado, el valor de una acción es literalmente el último precio al que se vendió durante las horas de mercado.

¿Qué hace que las acciones suban y bajen?

Estos son algunos otros factores que pueden hacer que el valor de una acción suba o baje:

- Oferta y demanda: Solo hay un número limitado de acciones para una empresa, por lo que si tiene acciones en una empresa que todos quieren comprar, puede cobrar más. Del mismo modo, si muy pocas personas quieren comprar acciones en esa compañía, probablemente tendrás que vender las tuyas por menos (o aferrarte a ellas).

- Informes de ganancias y eventos de la empresa: Los informes de ganancias positivas o negativas pueden afectar el precio de las acciones de una empresa, al igual que los eventos en los que participa la empresa. Si un alto ejecutivo está involucrado en un escándalo de alto perfil, o si se descubre que los productos de una compañía tienen una falla grave, un gran número de accionistas puede tratar de vender sus acciones, lo que reduce el precio.

- Noticias políticas y económicas: De manera similar, las noticias del panorama político y económico más amplio pueden afectar los precios de las acciones en todo el mercado. A la gente le gusta saber que está detrás de un ganador, por lo que un pronóstico económico sombrío del gobierno (o incluso eventos que causan incertidumbre, como el Brexit) puede hacer que los precios de las acciones bajen.

- Instinto de rebaño: Si los comerciantes ven un gran número de personas que compran o venden una acción en particular, pueden seguir la suposición de que estos otros comerciantes saben algo que no saben. Y cuando todo el mundo está tratando de comprar o vender las acciones de una empresa, el precio sube o baja, respectivamente.

Cómo comprar acciones

Crédito: Niños Manchinda–

La forma más fácil de comprar acciones en una empresa, fondo o índice es a través de una plataforma de inversión en línea como eToro. Estos servicios le permiten comprar y vender acciones en todo el mundo, en casi todos los mercados, todo desde la comodidad de su propio hogar.

Y no solo puedes invertir en empresas, también puedes comerciar con materias primas (como oro o petróleo) y monedas (incluidas criptomonedas como Bitcoin). Sin embargo, vale la pena señalar que este tipo de inversiones son mucho más riesgosas que la negociación de acciones en empresas públicas.

Pero sea lo que sea que esté comprando, uno de los beneficios de usar una plataforma de negociación en línea es que le permite ver y administrar todas sus acciones e inversiones (conocidas como su «cartera») en un solo lugar.

La otra ventaja de las plataformas de inversión es que eliminan las barreras de entrada históricamente asociadas con la compra de acciones, por lo que son particularmente populares entre aquellos que comienzan y desean aprender sobre el mercado de valores negociando. eToro tiene un mercado de valores virtual que es ideal para practicar sin riesgo (consulte nuestra guía para invertir en el mercado de valores para obtener más información).

Antes de abrir una cuenta de operaciones real con cualquier plataforma o corredor, asegúrese de comprender las tarifas involucradas en el servicio. Los cargos varían de una plataforma a otra, así que investiga antes de registrarte (más sobre esto más adelante).

¿Debería comprar acciones o invertir en fondos?

Crédito: Viktoriia Hnatiuk–

Como comerciante, usted tiene la opción de comprar directamente acciones de sociedades o invertir en fondos (grupos de empresas similares).

Los fondos generalmente se centrarán en una región o tema en particular; «empresas europeas» o «empresas de energía verde» son el tipo de cosas en las que se puede ver un fondo basado.

Las decisiones sobre cómo se gasta el dinero del fondo las toma un administrador del fondo. Son los llamados «expertos» en su campo, y su trabajo es garantizar que el fondo aumente de valor lo mejor que puedan.

Si una o más de las empresas del fondo tienen un desempeño deficiente, no es un desastre. Su dinero se ha invertido en múltiples empresas, por lo que una cantidad limitada de su capital está en riesgo si esa empresa falla.

Y ese es el principal beneficio de invertir en fondos: los riesgos suelen ser mucho menores a medida que los fondos se diversifican.

El problema con la mayoría de los fondos es que tienen administradores de fondos, que son costosos y humanos. Por mucha experiencia que puedan tener, y cualesquiera que sean las promesas que intenten hacer, no pueden predecir el futuro.

Los fondos indexados abordan ambas cuestiones. Simplemente hacen un seguimiento de los índices bursátiles (como el FTSE 100) que, naturalmente, se centran en las empresas más saludables en un momento dado. Al no tener que pagar los salarios de los administradores de fondos, las tarifas de los productos son significativamente más baratas y, a largo plazo, se ha demostrado que superan a cualquier fondo administrado.

Cómo invertir en fondos reduce los riesgos y los rendimientos

Para ejemplificar, imagine que tiene £100. No está seguro de si invertir en una empresa (llamémosla DabCorp) o en un fondo que invierte en 100 empresas, una de las cuales es DabCorp. Por el bien del argumento, digamos que este fondo invierte esas £100 por igual en todas las empresas, por lo que es £1 por empresa.

Ahora, imaginemos que DabCorp se quiebra el primer día. Al invertir a través de un fondo, solo pierdes £1. Pero si hubieras invertido las 100 libras en DabCorp, de repente lo perderías todo.

Por otro lado, si DabCorp es de repente la próxima gran cosa y sus acciones duplican su valor en un día, las £100 en el fondo solo subirán a £101 (ignorando las otras acciones dentro de él). Pero si hubieras invertido todas las £100 en DabCorp, tus acciones ahora valdrían £200.

Si bien la perspectiva de duplicar su dinero suena genial, debe prestar la misma atención al riesgo de perderlo todo. Incluso los inversores más experimentados usan fondos, lo que le dice todo lo que necesita saber sobre la importancia de mediar en el riesgo.

¿Cuánto dinero necesitas para comprar acciones?

Existe la idea errónea de que invertir en el mercado de valores es solo para los ricos.

Pero, si bien es ciertamente sensato invertir solo tanto como esté dispuesto a perder (y poder tomar esta decisión es, por supuesto, un lujo que no todos tienen), también es cierto que no necesita tener miles de libras por ahí para involucrarse en acciones.

Una acción individual en una empresa puede valer centavos, por lo que, en teoría, casi cualquier persona podría poseer al menos una acción. Sin embargo, incluso si esa parte aumentara en valor 100 veces más, todavía tendrías solo unas pocas libras.

Como tal, probablemente necesite invertir al menos £100 en el mercado para que valga la pena. Pero lo diremos de nuevo: no debe invertir más de lo que está dispuesto a perder.

¿Cuándo debe comprar y vender acciones?

una Vez más, volvemos al concepto de riesgo.

Cuando se trata de invertir, puede adoptar un enfoque a corto o largo plazo, y en el extremo más extremo de la escala a corto plazo está lo que se conoce como «negociación diurna». Esto implica, literalmente, comprar y vender acciones en un solo día de negociación y, como es de esperar, es un enfoque muy arriesgado que a menudo resulta en una pérdida.

Sus posibilidades de obtener beneficios de su inversión (o, lo que es más importante, las posibilidades de no perder todo su dinero) son mucho mejores si se mantiene durante un período de tiempo más largo.

Si está seguro de que la empresa en la que ha invertido tiene un buen futuro a largo plazo, no importa si aumenta o disminuye a corto plazo, siempre y cuando el valor de sus acciones aumente en varios meses o años, será oro.

Este sentimiento es apoyado por Warren Buffett, quien una vez dijo:

Alguien está sentado a la sombra hoy porque alguien plantó un árbol hace mucho tiempo.

Warren Buffett

Por lo tanto, sabemos que esperar es a menudo más sabio cuando está pensando en vender acciones. ¿Pero qué hay de comprar? ¿Cuándo debes dar el paso?

Bueno, si bien un desplome del mercado de valores es una mala noticia para cualquiera que tenga acciones actualmente, en realidad es ideal si está buscando comprar algunas propias. De hecho, no hay mejor momento para invertir que el punto en el que el valor de una acción ha tocado fondo, en otras palabras, cuando ha alcanzado su precio más bajo y está a punto de comenzar a aumentar de nuevo.

Nadie puede predecir el futuro, por lo que puede ser difícil determinar exactamente cuándo una acción ha tocado fondo, o si continuará cayendo durante algún tiempo.

Pero, en el caso de una caída en todo el mercado, como la crisis financiera de 2008 o el desplome de COVID de 2020, puede estar relativamente seguro de que cualquier acción que compre valdrá más de lo que las compra, incluso si continúan perdiendo valor después de la compra.

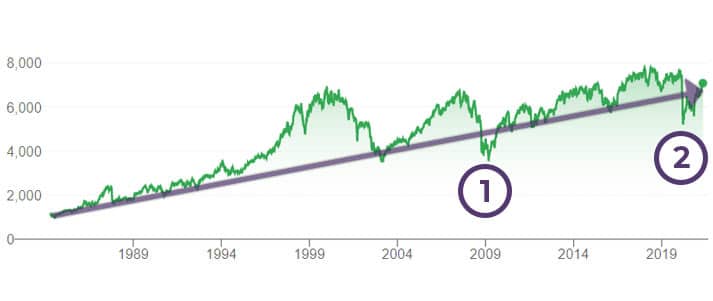

Crédito de gráfico: Google

La imagen de arriba muestra el valor del FTSE 100 en el tiempo. Como puede ver, incluso después de la devastadora crisis financiera de 2008 (marcada con un 1 en el gráfico) y la crisis del coronavirus de 2020 (marcada con un 2), la tendencia general sigue siendo de crecimiento.

Por lo tanto, incluso si juzga mal el punto en el que el mercado ha tocado fondo y se va demasiado pronto, es probable que la situación finalmente se recupere hasta un punto en el que el valor de sus acciones no solo regrese al precio al que las compró, sino que también lo supere.

Del mismo modo, si ya posees acciones y el mercado se hunde repentinamente, vender podría no ser la mejor opción. Como muestra el gráfico, históricamente el mercado siempre se recuperará a largo plazo, superando los picos anteriores.

O, como dice Warren Buffett:

Simplemente intentamos tener miedo cuando los demás son codiciosos, y ser codiciosos solo cuando los demás tienen miedo.

Warren Buffett

¿Cómo puedes ganar dinero con acciones?

Crédito: Eightshot_Studio–

Es posible que ya lo hayas descubierto por ti mismo, pero ganar dinero con las acciones solo se reduce a venderlas por más de lo que las compraste (contabilizando cualquier tarifa).

En realidad, no es tan sencillo como eso. Identificar los mejores momentos para comprar y vender es una habilidad que lleva tiempo adquirir, y no debes esperar hacer una fortuna en los mercados (al menos no de inmediato, de todos modos).

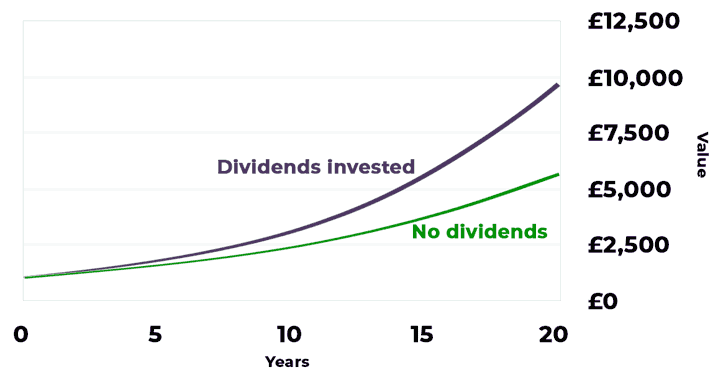

Pero hay una manera de aumentar el valor de sus acciones sin tener que comprar más: dividendos.

Los dividendos son acciones adicionales que una compañía esencialmente regala a los accionistas existentes sin costo adicional, generalmente después de que la compañía haya publicado algunas cifras de rendimiento sólidas. Le invitamos a cobrar estos dividendos, pero puede ser de su interés reinvertirlos como acciones adicionales.

Esto se debe a que los dividendos se pagan equitativamente, en otras palabras, cuantas más acciones tenga, más dividendos recibirá. Y así se deduce que, si inviertes esos dividendos como más acciones, la próxima vez que se paguen dividendos, recibirás una proporción aún mayor.

Este fenómeno se conoce como composición, y es similar a cómo sus ahorros pueden crecer exponencialmente con el interés (algo que puede obtener más información aquí).

El gráfico de arriba es solo un ejemplo, y el valor real de sus acciones a lo largo del tiempo variará según el rendimiento de la empresa y el tamaño de los dividendos que pagan (si los hay).

Pero lo que muestra es cómo reinvertir sus dividendos puede, con el tiempo, generar un crecimiento sustancial en el valor de su cartera, sin tener que invertir un solo centavo adicional.

Si está invirtiendo en fondos, los dividendos se reinvertirán automáticamente en su nombre.

¿Por qué invertir en el mercado de valores?

Estos son los principales beneficios de invertir en acciones y acciones:

-

A largo plazo, invertir puede ganar más dinero que ahorrar

Crédito: Ubermensch Matt–

Si tiene la suerte de tener dinero de sobra por ahí, por lo general debe buscarlo en una cuenta de ahorros o en una ISA. Pero eso es sólo la mitad de la historia.

Estas cuentas son buenas para aumentar el valor de sus ahorros a corto o mediano plazo, pero, durante períodos más largos, invertir en el mercado de valores generalmente proporciona mayores rendimientos. Este ha sido especialmente el caso desde la crisis financiera de 2008, desde la cual las tasas de interés han sido consistentemente bajas.

por supuesto, hay un poco más que eso. Puede invertir en una empresa que disfrute de un rápido crecimiento a corto plazo, lo que hace que el mercado de valores sea una mejor opción que una cuenta de ahorros. O, por otro lado, puede invertir en una empresa que apenas crece (o posiblemente incluso se reduce) durante un largo período de tiempo.

Aunque hay maneras de estar relativamente seguro de un retorno a largo plazo…

-

Durante largos períodos, los índices siempre suben

Como explicamos anteriormente, en el transcurso de varios años, los índices bursátiles siempre aumentan de valor.

Y esto no es solo el caso de los índices que rastrean a las compañías más grandes de una región determinada (como el FTSE 100), independientemente de lo que cubra el índice, generalmente son una apuesta bastante segura para obtener un retorno de su inversión.

Como tal, invertir en un índice del mercado de valores podría no ser el movimiento más inteligente si está tratando de ahorrar para unas vacaciones, ya que el valor de sus acciones puede caer antes de que sea el momento de despegar. Pero si es joven y está pensando en ahorrar para su jubilación, lo más probable es que cualquier índice en el que invierta valga mucho más para cuando termine de trabajar.

-

Las ISA de acciones y acciones le permiten obtener ganancias libres de impuestos

Crédito: Images Money-Flickr

Si obtiene un beneficio sustancial en el mercado de valores, estará obligado a pagar el Impuesto sobre Ganancias de Capital (CGT).

Esto se aplica si el beneficio que obtiene al vender sus acciones o inversiones supera las £12,300 en un solo año fiscal (de abril a abril), y cobra a los contribuyentes con tasas básicas el 10% de sus ganancias, aumentando al 28% para los contribuyentes con tasas más altas o adicionales (nuestra guía de impuestos del Reino Unido explica en qué banda se encuentra).

Si bien puede parecer poco probable que obtenga un beneficio de más de £12,300, no querrá ser picado por CGT si una de sus inversiones realmente despega y decide cobrar. Y ahí es donde entran en juego las acciones y las NIA de acciones.

A diferencia de las cuentas de ahorros regulares, las ganancias que obtiene en una ISA siempre están libres de impuestos, y eso incluye las ISA de acciones y acciones, que presentan la posibilidad de obtener ganancias mayores que una ISA normal al invertir sus ahorros en el mercado de valores.

Solo tenga en cuenta que las NIA de acciones y acciones no son perfectas. Para empezar, solo puede invertir hasta £20,000 en ellos en un solo año fiscal. Y, a diferencia de las NIA en efectivo, existe el riesgo de que el valor de sus inversiones pueda disminuir.

Las ISA de por vida son una de las mejores formas de ahorrar para un depósito para una casa, e incluso existe la opción de obtener una en forma de ISA de acciones y acciones. -

Cuanto antes comience a invertir, mejor

Como podría haber aprendido a estas alturas, la clave para aumentar sus posibilidades de éxito en el mercado de valores es jugar a largo plazo. Naturalmente, entonces, solo tiene sentido que cuanto antes comience a invertir, más dinero podría crecer.

Hay algunas razones para esto. En primer lugar, dado que los índices bursátiles tienden a aumentar su valor durante largos períodos de tiempo, de ello se deduce que invertir antes debería significar obtener mayores ganancias para el momento en que desee cobrar.

En segundo lugar, gracias a la magia de la capitalización (explicada anteriormente), cuanto más a menudo haya reinvertido sus dividendos como acciones adicionales, más dividendos recibirá y mayor será el valor de sus inversiones.

Finalmente, hay algo que decir sobre nuestra experiencia de viejo amigo. No necesita ser un experto para involucrarse en la inversión, pero no se puede negar que ser capaz de aprender de sus errores y ver cómo funciona el mercado de primera mano es beneficioso.

-

Probablemente ya tenga inversiones

Crédito: fizkes–

Si has llegado hasta aquí y no crees que el mercado de valores sea lo tuyo, tenemos noticias para ti: es posible que ya tengas piel en el juego.

Como puede ser lucrativo a largo plazo, la mayoría de los fondos de pensiones privados invierten en los mercados. Por lo tanto, si tiene un trabajo y una pensión, lo más probable es que ya tenga dinero en el mercado de valores, al menos indirectamente, de todos modos.

Solo por esa razón, ¿no vale la pena darse cuenta en los mercados de valores y saber qué está haciendo su fondo de jubilación?

¿cuáles son los riesgos de invertir en el mercado de valores?

Estos son los principales peligros de invertir en el mercado de valores:

-

El valor de sus inversiones puede bajar

Crédito: Eightshot_Studio–

Ya lo hemos mencionado algunas veces, pero vale la pena repetirlo: cuando inviertes en acciones y acciones, existe la posibilidad de que su valor disminuya y pierdas dinero.

La cantidad que pierda dependerá de cuánto haya invertido y de lo mal que se desempeñe la empresa (o las empresas). Pero, en un caso extremo, podrías perder todo lo que has invertido.

Esto contrasta marcadamente con una ISA o una cuenta de ahorros regular. A menos que busque una cuenta con una tasa de interés negativa (casi inaudita en el Reino Unido), la única forma en que perderá dinero con una de estas es si el banco quiebra, en cuyo caso podría perder cualquier cosa por encima de la cantidad protegida (generalmente £85,000).

-

Decisiones de inversión basadas en la emoción

Con los precios de las acciones subiendo y bajando todo el tiempo, es fácil dejarse atrapar por el drama del mercado de valores.

Digamos que de repente una de tus inversiones duplica su valor, y decides inyectar más dinero en otras acciones con la esperanza de que hagan lo mismo.

O qué pasa si sucede lo contrario: una empresa en la que has invertido publica algunos resultados horribles y las acciones se desploman? Es posible que entre en pánico y venda sus acciones con pérdidas, preocupado de que el precio caiga aún más.

La historia puede terminar reivindicando ambas decisiones, pero con la misma facilidad (y, posiblemente, más probable) podrían parecer muy tontas a tiempo. Esto se debe a que ambos son ejemplos de decisiones que se toman por emociones y no por razones, algo que la mayoría de las personas que han tenido éxito en el mercado de valores desaconsejarían.

-

Perseguir pérdidas

Tomar decisiones basadas en la emoción es realmente uno de los mayores peligros del mercado de valores, y podría llevarlo a perseguir pérdidas.

En pocas palabras, perseguir pérdidas es cuando inviertes dinero extra en un intento de compensar una caída en el valor de algunas otras acciones que posees. Sin embargo, al hacer esto se pierde un punto muy crucial: no ha perdido un centavo a menos que realmente decida vender con pérdida.

Recuerde que, como muestra el gráfico FTSE 100 anterior, incluso una caída dramática en el precio de las acciones no significa necesariamente que no se recupere y supere el precio al que la compró por primera vez.

Como bien dijo Warren Buffett, la paciencia es la clave:

Nuestro período de espera favorito es para siempre.

Warren Buffett

-

Algunos mercados son muy riesgosos

Todas las inversiones implican al menos cierto riesgo, pero algunos implican mucho más que otros.

el índice o los fondos diversos suelen considerarse la forma más segura de invertir, mientras que el comercio de divisas es, sin duda, uno de los más riesgosos. Forex es la abreviatura de «divisas», y es el nombre dado a los mercados donde los inversores comercian con monedas.

Es probable que haya visto un montón de TikToks y anuncios en línea que promocionan el comercio de divisas como una forma de ganar dinero rápidamente, pero la verdad es que muy pocas personas involucradas en este rincón del mercado obtienen ganancias.

Como explica el periodista financiero Andrew Hallam en esta guía para invertir su dinero, por cada dólar ganado en una operación de forex, se pierde un dólar en otro lugar. Por lo tanto, el único ganador garantizado es el banco de inversión que gana dinero a comisión, la verdadera razón por la que el comercio de divisas se presiona tanto a las personas con poco o ningún conocimiento del mercado de valores.

-

Tarifas ocultas

Crédito: Sí Fotógrafos–

Explicamos anteriormente cómo una ISA de acciones y acciones le permite realizar inversiones sin tener que pagar impuestos. Pero incluso una ISA no puede salvarte del otro drenaje de tus ganancias potenciales: las tarifas de inversión.

Hay muchas tarifas diferentes que se le podrían cobrar dependiendo del tipo de inversión y de cómo se administre. Algunos más comunes incluyen una tarifa de plataforma, un cargo de administrador de fondos y una tarifa cada vez que compre o venda acciones.

Pero es importante recordar que algunos cargos se aplicarán sin importar lo bien o lo mal que estén funcionando tus acciones. Por lo tanto, si bien una tarifa del 1% puede no sonar tan mala si el valor de su cartera aumenta enormemente cuando la compró, se sentirá como frotar sal en las heridas si el precio ha caído y aún está pagando por el privilegio.

Esto no es necesariamente una razón para no involucrarse en el mercado, solo un recordatorio para tener en cuenta todos los costos potenciales al calcular cuánto puede permitirse invertir.

-

Sobreexposición al mercado de valores

Por último, pero de ninguna manera menos importante, nunca debe invertir todo su dinero en el mercado de valores.

Los precios pueden subir o bajar varias veces durante el día, y más drásticamente a medio y largo plazo. Incluso en el caso de inversiones confiables a largo plazo, como los índices bursátiles, las acciones pueden caer por debajo de su precio de compra original durante meses (si no años) antes de obtener ganancias.

Por esa razón, siempre debe tener ahorros en efectivo en una cuenta ISA o de ahorros (preferiblemente al menos algunos en una cuenta de fácil acceso, para que no se le cobre por hacer un retiro).

Además de arriesgar la pérdida de cada centavo que posee, tener todo su dinero en los mercados es complicado si de repente se ve afectado por un gasto inesperado, como reparaciones de su automóvil. Si tiene que vender acciones que ahora valen menos de lo que las compró, ha perdido, un problema que nunca surgiría si simplemente estuviera sumergiéndose en una cuenta de ahorros de fácil acceso.

Nuestra guía para invertir en el mercado de valores con eToro es la guía práctica perfecta si desea dar el siguiente paso.