Come funzionano le obbligazioni di risparmio del Canada?

Questo articolo è stato creato da Wise Publishing. Wise è dedicato a fornire informazioni che aiutano i lettori a navigare nel complesso panorama della finanza personale. Wise solo partner con marchi di cui si fida e ritiene possa essere utile al lettore. Sia Wise che Postmedia raccolgono una commissione sulle vendite attraverso i link in questa pagina.

Per decenni, il Canada Savings Bond ha riempito i portafogli dei cauti canadesi, offrendo un ritorno costante sugli investimenti. Nel corso del tempo, tuttavia, le cose sono andate acide e il programma è finalmente svanito nel 2017.

Potresti aver raccolto qualche legame da solo — o ricordare una smorfia la mattina di Natale quando hai un pezzo di carta invece di un giocattolo appariscente. Quindi cosa puoi fare con questa cosa ora?

Continuate a leggere per scoprire che cosa CSBS erano tutti circa, perché sono scomparsi e come si può ancora incassare il vostro in.

Che cosa sono Canada Savings Bonds?

I CSB erano fondamentalmente un modo per i canadesi di prestare denaro al governo. Hai dato un po ‘ di soldi ai federali, e anni dopo avresti riavuto i tuoi soldi con gli interessi.

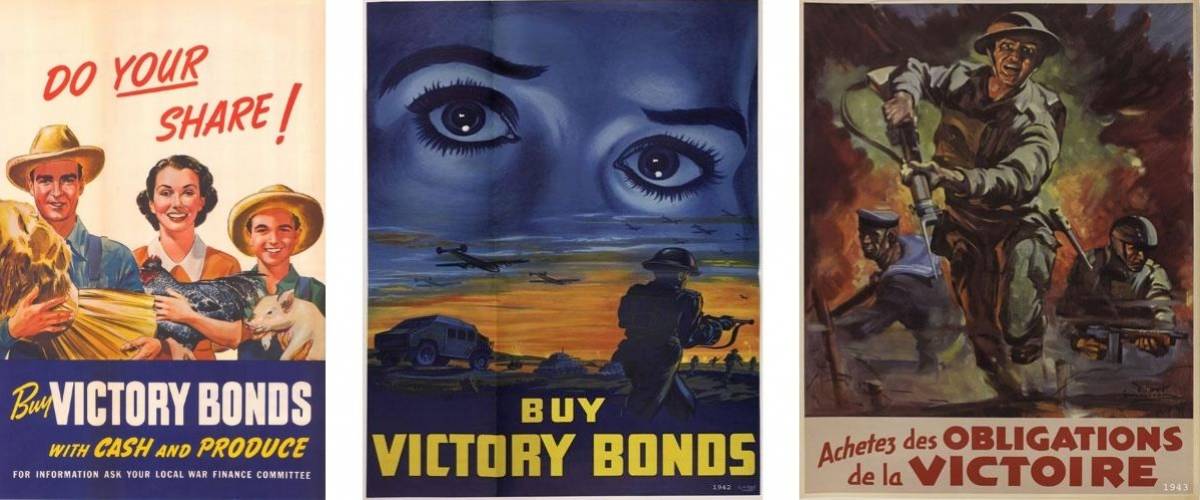

L’origine del CSB risale alla prima guerra mondiale. Nel 1915, il governo canadese ha introdotto obbligazioni di guerra-presto soprannominato Victory Bonds-per aiutare a raccogliere denaro per gli alleati. Sono tornati negli anni ‘ 40 per contribuire a finanziare la seconda guerra mondiale.

Poi il Canada Savings Bond è venuto sulla scena nel 1945. La sua missione era quella di aumentare l’economia del dopoguerra e finanziare il governo come hanno fatto i Victory Bonds, e il programma continuava a girare.

Poiché sono supportati dal governo del Canada, i CSB sono stati considerati un investimento estremamente sicuro. E per un certo periodo, erano piuttosto redditizi.

Che aspetto ha un Canada Savings Bonds?

Quando erano disponibili, è possibile acquistare CSB per un minimo di $100 o fino a $10.000. Il loro tasso di interesse è stato fissato per un anno, poi ha iniziato a fluttuare con le condizioni di mercato.

Il compratore potrebbe scegliere di entrambi:

- ricevere interessi regolari sotto forma di pagamenti periodici, o;

- ricevere interesse composto — che è la costruzione di interesse sugli interessi — ma solo pagati in una somma forfettaria al momento del rimborso.

Si potrebbe incassare in CSB in qualsiasi momento, ma avrebbero continuato a generare interessi per un massimo di 10 anni, a quel punto il legame “maturato.”Se il tuo CSB non è stato tenuto in un account registrato, tale interesse è imponibile.

Se la tua obbligazione è dotata di un certificato fisico, il prezzo di acquisto, il tipo di interesse e la data di scadenza sono stampati sul fronte.

Durante i primi anni del programma, si potrebbe ottenere un ordinato 2% al 4% indietro sul vostro investimento. I tassi hanno raggiunto il picco durante gli anni ‘ 70 e ’80, raggiungendo un massimo del 19,5% nel 1981. Ma negli ultimi anni, i rendimenti a spirale e immerso a partire da 0.5%.

Il governo ha anche offerto obbligazioni Premium del Canada, che avevano un tasso di interesse più elevato rispetto ai CSB, ma potevano essere rimborsate solo in un momento specifico ogni anno.

Perché il governo ha fermato Canada Savings Bonds?

Un rapporto del 2004 del gigante contabile KPMG è stato l’inizio della fine.

Mentre i tassi di interesse dei CSB crollavano, i Certificati di investimento garantiti (GIC) hanno iniziato a mettere in ombra il titolo di risparmio perché offrivano rendimenti migliori con lo stesso basso rischio. E verso la fine, conti di risparmio ad alto interesse e anche alcuni conti di controllo pagato più interesse.

Gli investimenti sono passati da 17 miliardi di dollari nel 1987 a soli 1,5 miliardi di dollari nel 2015. L’interesse scemato al punto che il progetto è costato di più per l’esecuzione di quanto restituito.

Contabilità gigante KPMG lanciato l’allarme nel 2004, dicendo che la fine del programma potrebbe salvare i federali million 650 milioni in nove anni. Dopo un lungo periodo di dibattito, il CSB è stato messo a riposo nel novembre 2017.

Come posso riscattare il mio Canada Savings Bond?

Sebbene il governo canadese non emetta nuove obbligazioni, continua a onorare quelle esistenti là fuori.

Se si dispone di un certificato Canada Savings Bond, controllare la data di scadenza sul fronte per vedere se è scaduto. Le obbligazioni che sono maturate non ti fanno più soldi, quindi portalo alla tua banca o istituto finanziario per incassarlo.

Per vedere quanto riceverai, puoi controllare le tabelle dei valori di rimborso del governo online. Dovrai solo inserire il numero di serie sul tuo certificato.

Hai bisogno del pezzo di carta fisico per riscattare il legame, quindi chiunque abbia perso o danneggiato il proprio deve passare attraverso il processo di obbligazioni perse del governo.

Se non hai ottenuto un certificato fisico perché hai ottenuto il tuo CSB tramite un rivenditore di investimento o un programma speciale, come il programma di risparmio del libro paga, il piano RSP del Canada o il RIF del Canada, riceverai automaticamente i tuoi soldi alla scadenza tramite assegno o deposito diretto o dovrai passare attraverso un processo separato per prelevare o trasferire fondi.

Ti consigliamo di guardare in esso al più presto, come l’ultima di queste obbligazioni smetterà di guadagnare interessi entro la fine del 2021.

Cosa devo fare ora che il programma è finito?

Con la fine del Canada Savings Bond, gli investitori hanno bisogno di trovare nuove opzioni per far crescere la loro ricchezza.

Se ti sei interessato ai CSB a causa della loro natura sicura e costante, potresti considerare di parcheggiare il tuo denaro in un conto di risparmio GIC o ad alto interesse. In questi giorni, alcuni conti di risparmio offrono tassi di interesse fino all ‘ 1,7%.

Ma gli investitori che si sentono vivace e vogliono rendimenti più elevati potrebbero prendere in considerazione un piccolo salto a exchange-traded funds (ETF).

Come i fondi comuni di investimento, gli ETF sono pacchetti di azioni e obbligazioni individuali. Non costano molto, rendendo più facile iniziare e, poiché gli ETF sono intrinsecamente diversificati, diffondono il rischio.

Per rendere le cose ancora più facili, puoi chiedere a un robo-advisor di progettare e gestire un portafoglio ETF per te. Con una società come WealthSimple, tutto quello che dovete fare è scegliere il livello di rischio che funziona per voi, e software sofisticato farà il resto.

Quindi puoi monitorare cosa sta succedendo con il tuo nuovo portafoglio-o, come un Canada Savings Bond, lasciarlo fare la sua magia in background.

Questo articolo è stato creato da Wise Publishing, Inc., che fornisce persone di informazioni chiare e fidate possono usare per prendere il controllo delle loro finanze. Milioni di lettori in tutto il Nord America sono venuti a contare sulla società con sede a Toronto per aiutarli a risparmiare denaro, trovare i migliori conti bancari, ottenere i migliori tassi ipotecari e navigare molte altre questioni finanziarie.